TaxCycle 11.0.45396.0 — Mise à jour au module T2 et module Formulaires de 2021 (révisée)

Cette version comprend une mise à jour importante de TaxCycle T2 et effectue le roulement du module Formulaires à 2021.

Obtenez cette version à partir d’une mise à jour automatique, du mode de téléchargement complet depuis notre site Web ou faites-en l’essai gratuitement. (Pour activer les mises à jour automatiques à partir de votre réseau, voir la page des fichiers de mise à jour automatique.)

Points saillants

Mises à jour

La version 11.0.45329.0 a initialement été publiée le 9 novembre 2021 avec ces changements. Depuis, nous avons ajouté les modifications suivantes :

Changements au module T2

Cette version de TaxCycle T2 prolonge les fins d'année d'imposition des sociétés jusqu'au 31 mai 2022.

Annexes et formulaires révisés

- Déclaration T2, nouvelle ligne 352 à la page 3

L'ARC a attribué la ligne 352 au nouveau champ « Déduction de l'employeur pour des titres non admissibles » à la page 3.

- T2SCH6 Résumé des dispositions des immobilisations

Ajout de la ligne 902 à la partie 9 concernant la « Partie du gain en capital qui est assujettie à un taux d'inclusion de 100 % selon le paragraphe 100(1) ** ».

- T2SCH7 Revenu de placement total et revenu admissible à la déduction accordée aux petites entreprises

La note 15 a été ajoutée à la description de la colonne G1 du tableau de la partie 4 pour informer les préparateurs que le nombre de jours dans une société de personnes ne peut pas dépasser 365 jours.

- T2SCH388 Crédit d'impôt du Manitoba pour la production de films et de vidéos

Ajout de la ligne 575, Salaires admissibles pour les services rendus par des individus admissibles.

- T2SCH430 — Crédit d'impôt de la Colombie-Britannique pour l'industrie de la construction et de la réparation navales

Ajout de divers messages de révision.

- T2SCH570 Crédit d'impôt de l'Ontario à l'investissement régional

Dans une version antérieure, l'annexe 570 a été révisée pour tenir compte de l'amélioration temporaire du crédit d'impôt à l'investissement régional conformément au budget de l'Ontario de mars 2021. L'ARC a maintenant publié une mise à jour officielle du formulaire qui a été révisé en conséquence.

- T2054 Choix concernant un dividende en capital selon le paragraphe 83(2)

Ajout des lignes 150 et 160 dans la Partie 2. La partie 7 comporte désormais un nouveau tableau pour les informations sur les actionnaires.

- T183CORP Déclaration de renseignements des sociétés pour la transmission électronique

Ce formulaire comporte désormais deux pages. La page 2 contient les Parties 3 et 4. Consultez les informations ci-dessous pour Enregistrement des signatures électroniques sur les formulaires T183CORP.

- T661 Demande pour les dépenses de recherche scientifique et développement expérimental (RS&DE)

Le calcul de la colonne 858 de la partie 5 du formulaire T661 a été ajusté pour tenir compte du maximum des gains ouvrant droit à pension en vertu du Régime de pensions du Canada (RPC) pour 2022, soit 64 900 $ (contre 61 600 $ en 2021).

Mises à jour mineures apportées au texte

- T2SCH3 Dividendes reçus, dividendes imposables versés et calcul de l'impôt de la partie IV

- T2SCH4 Continuité et application des pertes de la société

- T2SCH5 Calcul supplémentaire de l'impôt - Sociétés

- T2SCH16 Déduction pour ristournes

- T2SCH31 Crédit d'impôt à l'investissement - Sociétés

- T2SCH54 Calcul du compte de revenu à taux réduit (CRTR)

- T2SCH89 Demande de vérification du solde du compte de dividendes en capital

- T2SCH91 Renseignements concernant les demandes d'exonération selon une convention fiscale

- T2SCH384 Crédit d'impôt du Manitoba pour l’expérience de travail rémunéré

- T2SCH389 Crédit d'impôt pour l'édition au Manitoba

- T2SCH411 Calcul de l'impôt de la Saskatchewan pour les sociétés

- T2SCH481 Calcul de l'impôt du Nunavut pour les sociétés

- T2SCH564 Crédit d'impôt de l'Ontario pour les maisons d'édition

Passation en charges immédiate des biens amortissables pour les sociétés

Alors que nous continuons d'attendre les instructions de l'Agence du revenu du Canada (ARC) en ce qui concerne la passation en charges immédiate des biens amortissables pour les sociétés, vous pouvez lire l'article que nous avons publié à la mi-septembre pour faire le point.

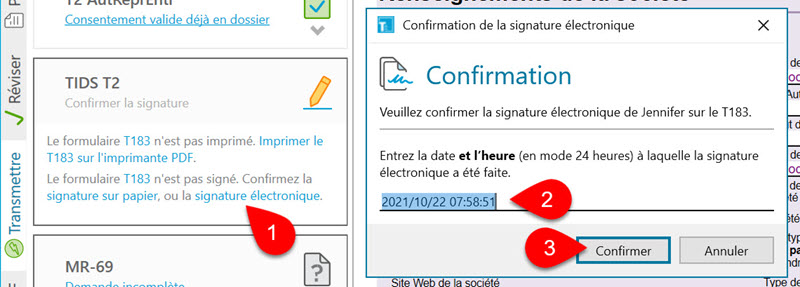

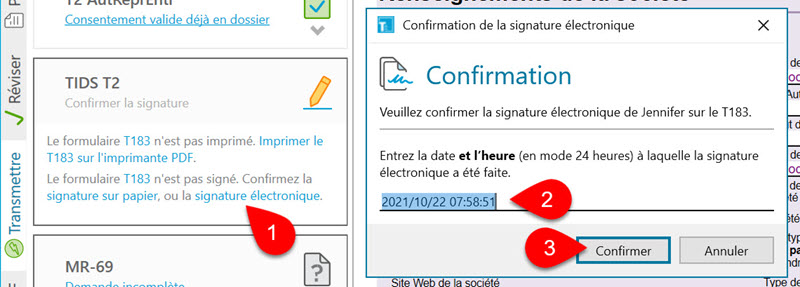

Enregistrement des signatures électroniques sur le T183CORP

L'ARC a de nouvelles exigences en matière de collecte de signatures électroniques sur les formulaires T183CORP. Le formulaire doit indiquer la date et l’heure à laquelle le formulaire a été signé électroniquement. Ces informations sont ensuite transmises à l'ARC par la TED T2.

Si vous utilisez DossierFiscal ou DocuSign®, TaxCycle enregistre automatiquement la date et l’heure. Cependant, si vous utilisez un autre service pour les signatures électroniques, vous devez saisir la date à laquelle la signature a été confirmée avant de transmettre la déclaration. Pour ce faire :

- Dans le volet latéral Transmettre, cliquez sur le lien signature électronique pour confirmer la réception de la signature.

- TaxCycle insère automatiquement la date et l’heure actuelles en mode 24 heures.

- Rajustez la date et l’heure si nécessaire et cliquez Confirmer pour enregistrer la date.

- La date et l’heure sont inscrites dans la Partie F du T183CORP, ainsi que dans le flux des travaux et l’historique du fichier TaxCycle.

Pour en savoir plus sur le T183CORP, veuillez consulter la rubrique d'aide Formulaire T183CORP.

Remarque : Ce processus est également offert pour le T183 dans TaxCyle T1.

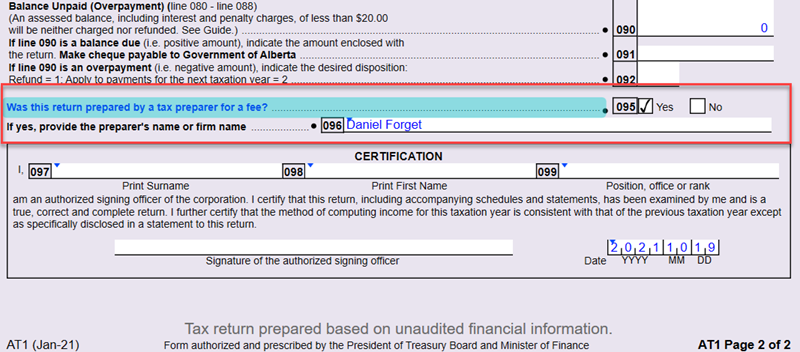

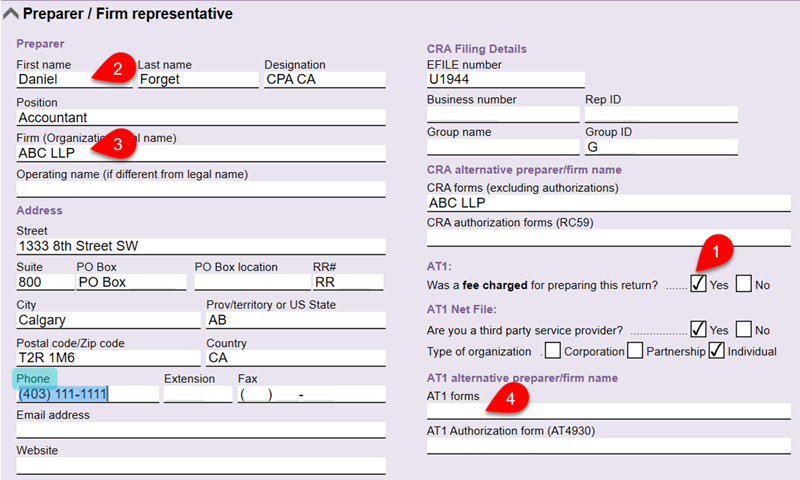

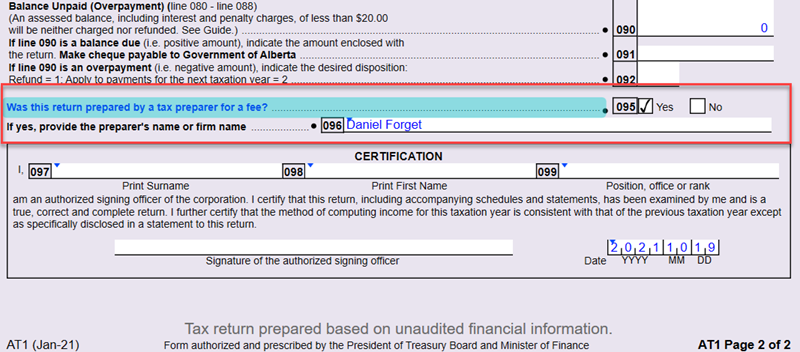

Changements à la déclaration AT1 de l’Alberta

À la page 2 de la déclaration AT1, les nouvelles lignes 095 et 096 ont été ajoutées comme champs à l'écran uniquement. Ces deux nouveaux champs sont exclus dans le processus d'impression.

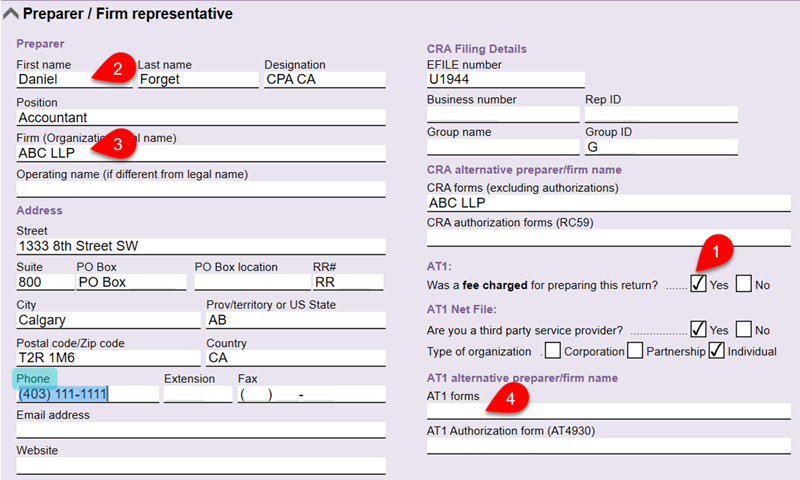

Alberta Finances exige que toutes les déclarations AT1 comprennent des informations sur le préparateur de la déclaration et indiquent si ce dernier facture des frais pour préparer la déclaration AT1 en question.

- Lorsque la case 095 est cochée sur le formulaire de mission pour la T2, la case 096 est automatiquement remplie avec le nom du préparateur ou du cabinet.

- Tout d’abord, le nom et le prénom du préparateur sont inscrits.

- Si un nom de société est saisi, le nom de la société remplacera le nom et le prénom du préparateur.

- Pour utiliser un nom personnalisé, vous pouvez l'inscrire dans le champ des formulaires AT1 sous l'en-tête AT1 alternative preparer/firm name.

Autres changements à la déclaration AT1

- AT1 Annexe 8 Crédit d’impôt de l’Alberta pour contributions politiques

- Cette annexe a été supprimée.

- AT1 Annexe 12 Conciliation des revenus et des pertes de l’Alberta

- Mise à jour mineure apportée au texte.

- AT1 Annexe 29 Alberta Innovation Employment Grant

- Ajout de la colonne 265 dans le tableau limite de dépenses.

- Le champ Total de la ligne 300 est également nouveau.

- Le tableau AS29 de la grille de travail RGE a maintenant une colonne pour la nouvelle colonne 265 mentionnée ci-dessus.

- AT1 Annexe 100 (déclaration AT1Exempt)

- Mise à jour mineure apportée au texte.

Le module Formulaires de TaxCycle vous permet de créer des ensembles de formulaires pour 2021. Veuillez noter que :

- Vous pouvez reporter des fichiers 2020 du module Formulaires de TaxCycle.

- Vous pouvez créer des fichiers du module Formulaires à partir d’autres modules de TaxCycle 2021.

- Les formulaires gouvernementaux sont les versions 2021 des formulaires.

Nouveaux formulaires

- T2065 — Détermination du prix de base rajusté d'une participation dans une société

- T2154 — Désignation par le débiteur du montant remis sur une dette — paragraphes 80(5) à 80(11)

- NR73 — Détermination du statut de résidence (départ du Canada)

- RC65 — Changement d’état civil

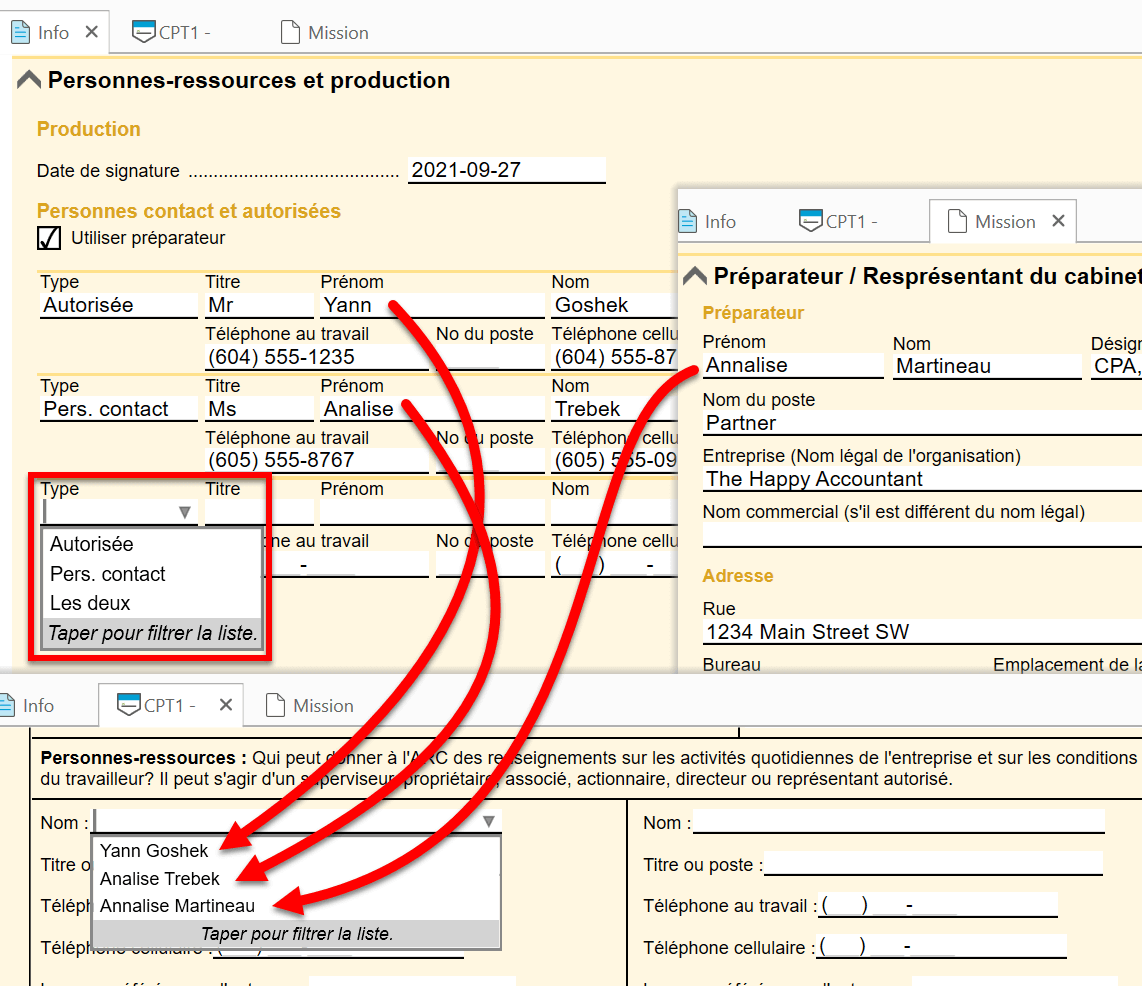

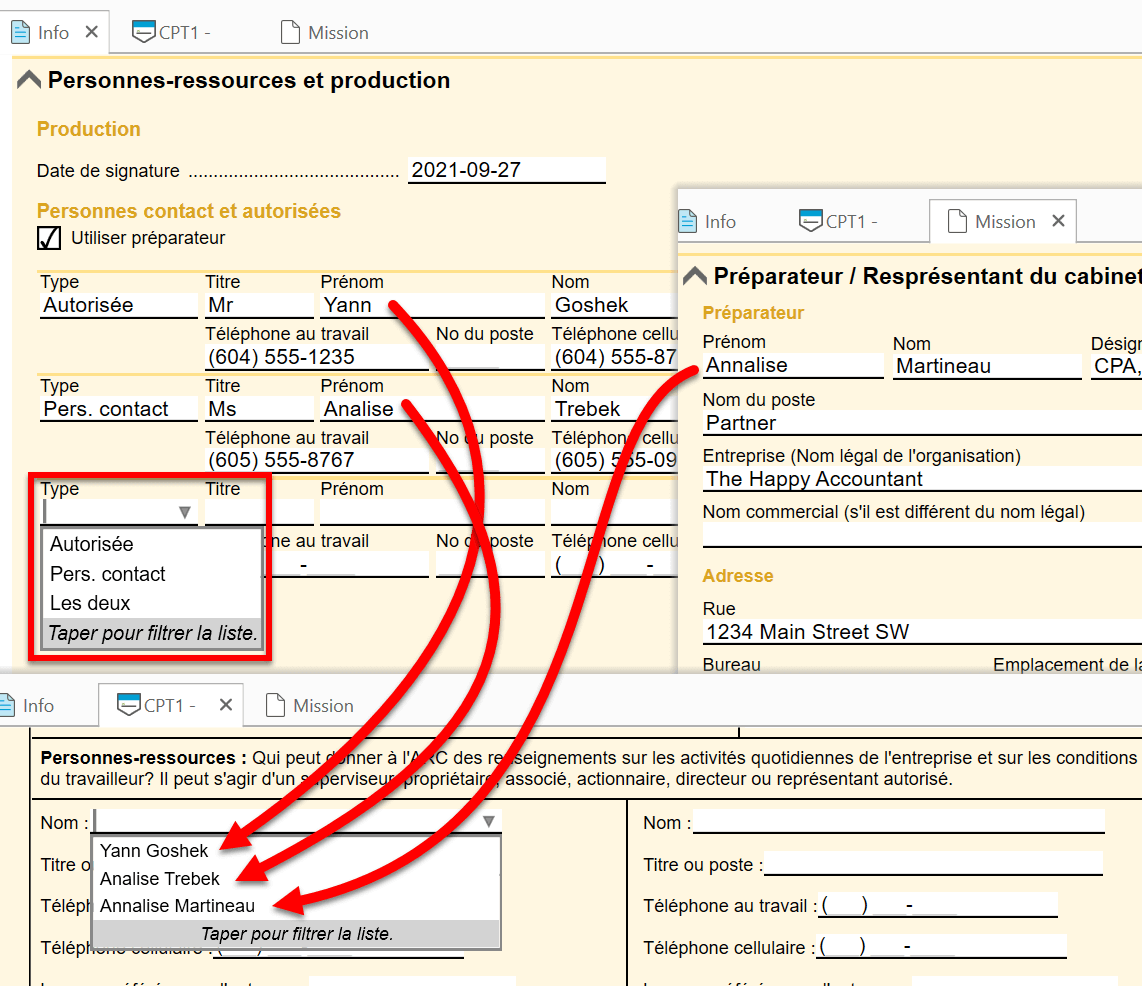

Tableau des personnes contacts et autorisées sur la grille de calcul Info

Les champs pour entrer le nom des personnes contact et des personnes autorisées apparaissent maintenant comme un tableau extensible sur la grille de calcul Info. Le tableau comprend une colonne permettant de définir chaque personne comme une personne autorisée, une personne contact ou les deux.

Les détails de ce tableau et de la section T1 Individu de la grille de calcul Info, ainsi que les informations sur le préparateur de la grille de calcul Mission, sont regroupés dans une liste déroulante dans la section Autorisation du signataire des formulaires applicables.

Demandes de signatures électroniques

Nous avons commencé à travailler sur la mise en œuvre des demandes de signature électronique dans le module Formulaires de TaxCycle. Actuellement, vous pouvez utiliser nos modèles de courriel de lettres de présentation pour envoyer des versions PDF des formulaires à vos clients. Toutefois, la demande d'une signature électronique au moyen de DocuSign® ou DossierFiscal ne sera disponible que dans une version ultérieure.

Autres changements au module Formulaires

- Le module Formulaires de TaxCycle comprend désormais des modèles d'étiquettes, de lettres aux clients, de lettres de mission et de courriels de lettres de présentation.

- Dans la section T1 Individu de la grille de calcul Info, nous avons ajouté un champ pour l'adresse électronique.

Changements au module T1

Les montants du supplément de revenu garanti (SRG) ont été mis à jour jusqu'au 31 décembre 2021.

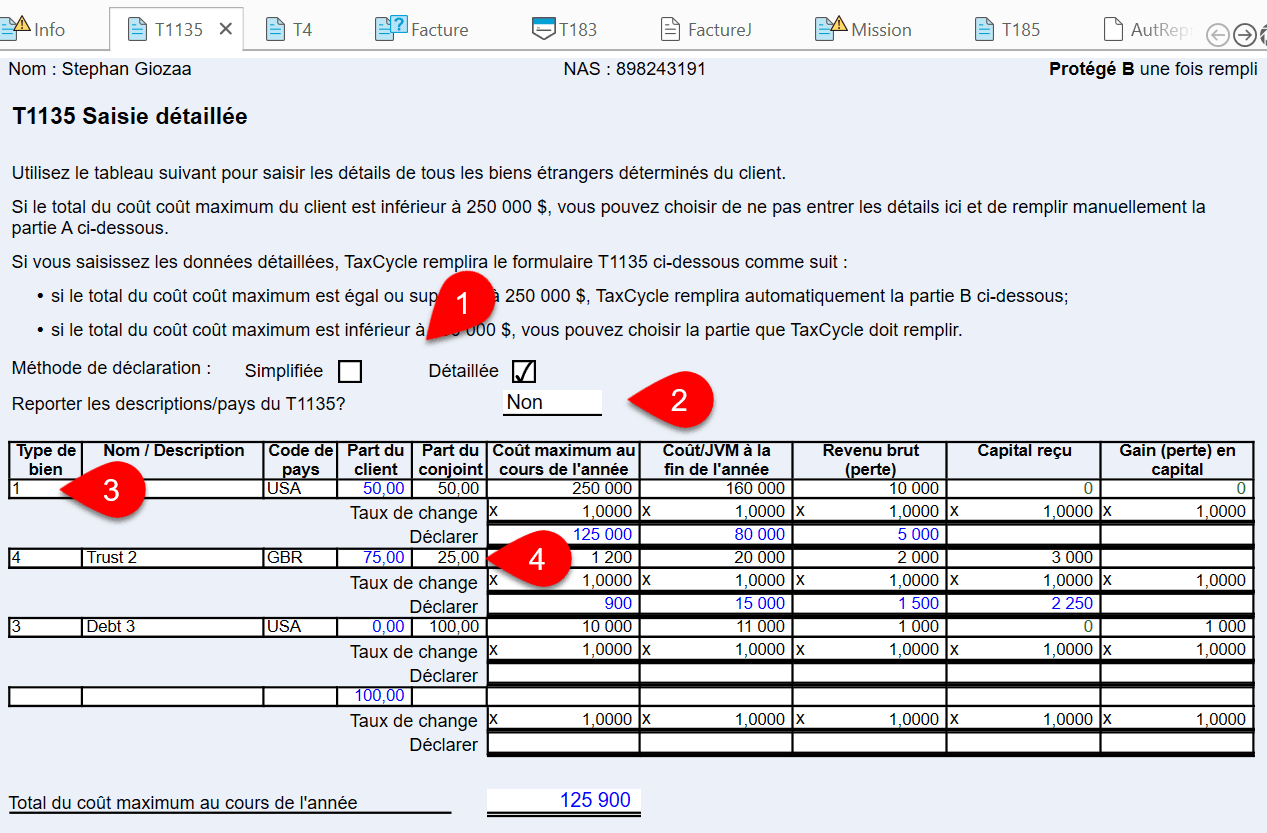

Nouveau gestionnaire du T1135

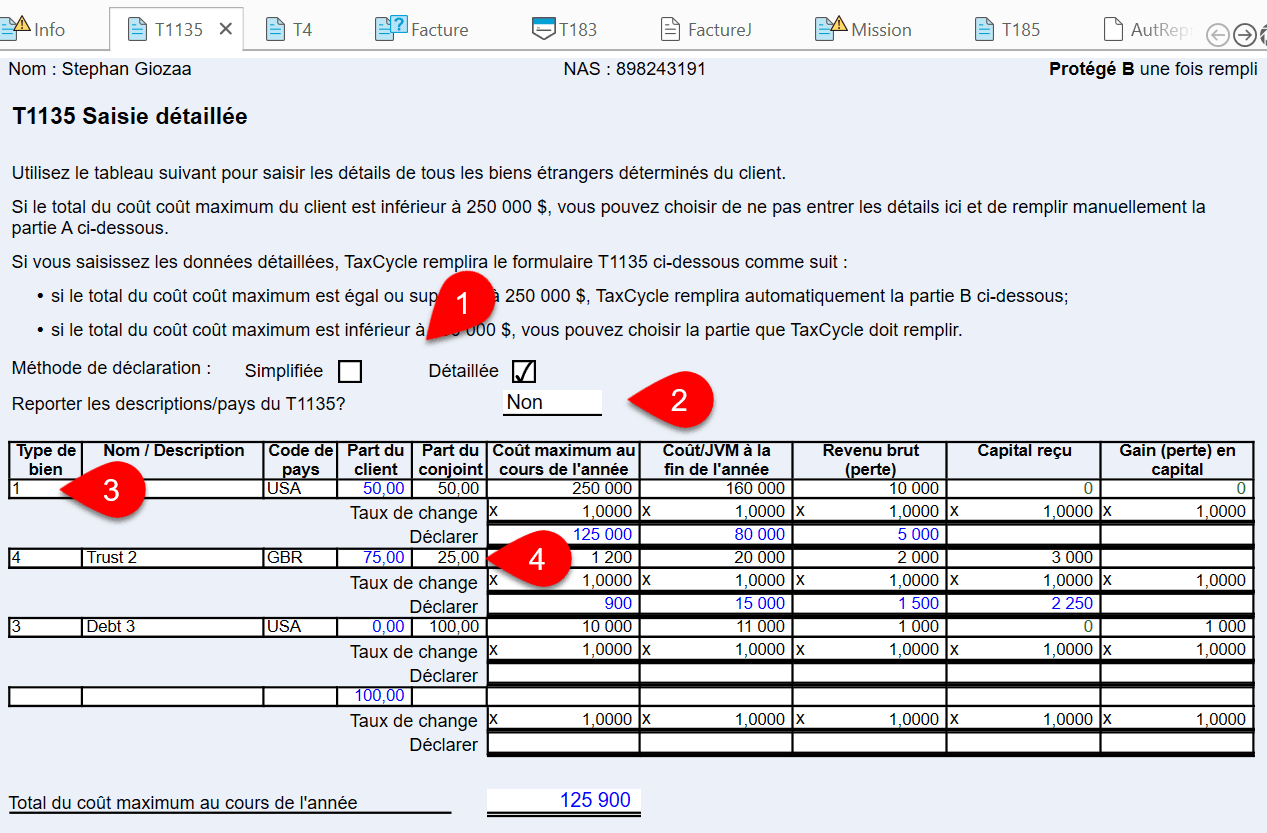

Cette version ajoute le nouveau Gestionnaire T1135 dans la partie supérieure du T1135 dans TaxCycle T1 de 2021. Cette section permet de fractionner et de partager des investissements étrangers entre les conjoints, tout en conservant les taux de change appliqués. (Auparavant, les taux de change apparaissaient dans chacun des sept tableaux de la section détaillée du formulaire).

- Lorsque vous saisissez les montants dans le tableau du gestionnaire T1135, choisissez la Méthode de déclaration à utiliser :

- Sélectionnez Détaillée pour utiliser la méthode de déclaration détaillée et remplir la partie B du formulaire. Si le coût total maximal de tous les biens étrangers déterminés est égal ou supérieur à 250 000 $, TaxCycle remplit automatiquement le tableau approprié dans la partie B.

- Sélectionnez Simplifiée pour utiliser la méthode de déclaration simplifiée et remplir la partie A du formulaire. Avec cette option, vous pouvez saisir les détails dans la section Gestionnaire T1135 et TaxCycle les transférera dans la partie A, à condition que le client soit admissible à la méthode de déclaration simplifiée (si le coût total de tous les biens étrangers déterminés détenus à un moment quelconque de l'année dépasse 100 000 $, mais est inférieur à 250 000 $).

- Si vous choisissez de ne pas saisir les montants dans le tableau du Gestionnaire T1135, vous pouvez toujours remplir la partie A manuellement en utilisant la méthode de déclaration simplifiée.

- Répondez Oui pour reporter les noms, les descriptions et les pays à l'année suivante.

- Choisissez le Type de bien dans la première colonne pour transférer les détails dans le tableau approprié de la partie B.

- Entrez le pourcentage de la part du conjoint pour partager les détails avec le T1135 dans la déclaration du conjoint. Toutes les lignes du tableau sont partagées entre le contribuable principal et son conjoint. Vous pouvez modifier les renseignements détaillés dans l’un ou l’autre des déclarations. Toutefois, les montants ne seront transférés à la partie A ou à la partie B que si vous entrez un pourcentage dans la colonne de la part du conjoint.

Taux d'intérêt partagés

Cette version centralise les taux d’intérêt prescrits afin que les grilles de calcul Intérêts et pénalités de tous les modules utilisent la même liste de taux. Les tableaux de taux dans les grilles de calcul n'affichent désormais que les plages de dates applicables à chaque dossier, au lieu de tous les taux depuis 2012. Sinon, ces changements ne sont pas visibles pour le préparateur.

Veuillez noter que les fichiers existants ouverts dans cette nouvelle version resteront inchangés. Pour mettre à jour les tableaux afin d'utiliser les nouveaux taux, allez dans le menu Accueil, cliquez sur Formulaire et sélectionnez Effacer.

Modifications apportées aux modèles

- Modèles de LettreC et LettreJ T1 pour 2021 mentionnent désormais que le T1032 doit être signé.

- Modèles de LettreC et LettreJ T1 pour 2021 ont changé la formulation à « vente ou disposition » d'une résidence principale.

- Courriels de la lettre de présentation anglaise : modification de la mention « any question and concerns » à « any questions and concerns » dans tous les modules et années des déclarations.

- Déclarations T2, le reçu de transmission CO-17 comprend désormais à la fois le numéro de transmission et le numéro de confirmation.

Traitement des demandes des clients

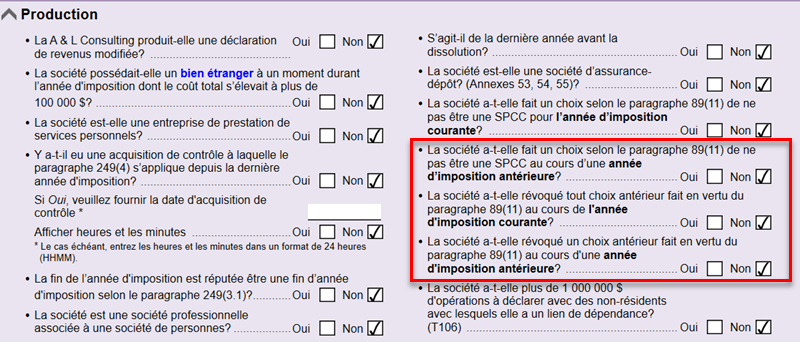

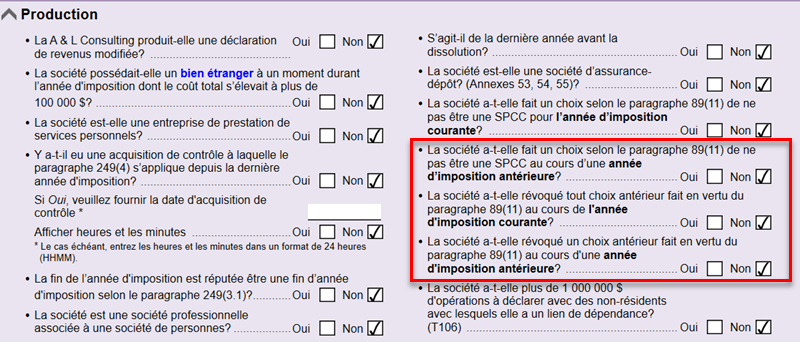

- Grille de calcul Info de la T2, choix LIR 89(11)

Dans la section Production de la grille de calcul Info, nous avons ajouté trois questions pour le choix en vertu de la LIR 89(11) afin d'assurer le suivi des choix effectués au cours d'une année antérieure ou des choix révoqués au cours de l'année fiscale actuelle ou d'une année fiscale antérieure.

- Annexes 19, 29 et 30 du module T2 sont maintenant reportées de Taxprep à TaxCycle.

- T2SCH1 Revenu net (perte nette) aux fins de l'impôt sur le revenu

Afin d'améliorer la comparaison des résultats d'une année à l'autre, des champs de colonnes de l'année précédente ont été ajoutés aux sections « Autres déductions » et « Autres ajouts ».

- Exportation de la facturation de Xero

- Ajout d'un champ de recherche en haut de la boîte de dialogue de sélection des contacts.

- Le tri par nom de famille du contact est pris en charge.

- L'adresse électronique et le numéro de téléphone sont inclus dans la liste de la boîte de dialogue de sélection des contacts.

- L'adresse électronique et le ou les numéros de téléphone des individus ou des contacts sont inclus lors de la création de nouveaux contacts dans Xero.

Résolution des problèmes connus

- Grille de calcul Facturation T2 — Étant donné que certains services ne sont pas assujettis à la TVP en Colombie-Britannique, seule la TPS est facturée pour la préparation des déclarations de revenus.

- T2SCH20 Partie XIV - Impôt supplémentaire des sociétés non-résidentes — Le calcul de la ligne 201 (Coût indiqué, immédiatement après la fin de l'année, des biens amortissables que la société possède au Canada pour tirer un revenu d'une entreprise exploitée au Canada) a été corrigé pour correspondre à la FNACC à la fin de l'année de l'annexe 8 (Déduction pour amortissement DPA)).

- T5013 Déclaration financière des sociétés de personnes — Résolution d'une erreur de transmission signalée par un client pour le T1135, liée à l'ID du logiciel.