TaxCycle 12.0.48763.0 — Mise à jour importante de TaxCycle T2/AT1 (2e mise à jour)

Cette version importante de TaxCycle T2 prolonge les fins d'exercice des sociétés et les déclarations de revenus T2 et AT1 sont prises en charge jusqu'au 31 mai 2023. Le calcul de la passation en charges immédiate de la DPA est entièrement automatique.

Pour installer cette version immédiatement, téléchargez le programme d'installation complet depuis notre site Web ou obtenez une version d’essai gratuite. Une fois que nous aurons activé la mise à jour automatique de cette version, TaxCycle vous invitera à l'installer en fonction des paramètres définis dans vos options TaxCycle. (Pour déployer les mises à jour automatiquement à partir de votre réseau, voir la page des fichiers de mise à jour automatique.) Notez que nous vous encourageons à télécharger le programme d'installation complet pour garantir la mise à niveau la plus fluide de la version 11 à la version 12.

Points saillants

Mises à jour

La version 12.0.48650.0 a initialement été publiée le 25 novembre 2022 avec les changements suivants. Le 1er décembre 2022, nous avons publié la version 12.0.48701.0 actualisée pour résoudre les problèmes suivants :

Le 8 décembre 2022, nous avons publié la version 12.0.48763.0 pour :

- Résoudre divers problèmes liés au serveur du Gestionnaire de clients.

- Rajuster les calculs de récupération de la prestation canadienne de rétablissement (PCRE) de 2020 et de 2021 dans TaxCycle T1. Cela pourrait modifier le montant du remboursement des prestations de programmes sociaux (ligne 23500 de la T1) pour tout client qui a reçu la PCRE ainsi que l'AE et/ou la SV au cours de l'une de ces deux années. L'ARC a confirmé qu'elle identifiera et réévaluera toutes les déclarations T1 qui ont déjà été traitées. Pour plus de détails, veuillez consulter la section intitulée Modifications apportées par l'ARC à la récupération de la PCRE de 2020 et de 2021, ci-dessous.

Le 14 décembre 2022, nous avons publié une mise à jour pour fournir une mise à jour automatique à partir de la version 11 de TaxCycle. Notez que nous vous encourageons à télécharger le programme d'installation complet pour garantir la mise à niveau la plus fluide de la version 11 à la version 12.

Mise à niveau de .NET 6

TaxCycle utilise désormais .NET 6, la dernière version de Microsoft .NET qui offre un support à long terme (LTS). Cette mise à niveau permet à TaxCycle de tirer parti des améliorations en matière de performance, de connectivité et de sécurité apportées par cette version de .NET.

Ce que vous devez savoir :

- Vous n'avez pas à préinstaller .NET 6. Les programmes de configuration de TaxCycle installeront automatiquement .NET 6 sur votre système lorsque vous mettez à jour TaxCycle.

- Les fichiers créés et enregistrés avec la version .NET 6 de TaxCycle sont compatibles avec la version .NET Framework précédente de TaxCycle.

- La mise à jour automatique de TaxCycle continuera à fonctionner comme auparavant.

- Pour assurer une transition fluide, veuillez mettre à jour votre serveur du Gestionnaire de clients en même temps. Cela garantit que les recherches et les filtres continuent de fonctionner entre TaxCycle et le serveur.

- Vous devez également réindexer le Gestionnaire de clients après la mise à jour. Nous recommandons de réindexer manuellement le Gestionnaire de clients immédiatement après avoir mis à jour le serveur Gestionnaire de clients. Voir la rubrique d’aide L'indexation et les dossiers suivis pour plus de détails.

- Pour continuer à partager des données entre TaxCycle et DoxCycle, veuillez également mettre à jour DoxCycle à la dernière version.

Calcul automatique de la passation en charges immédiate T2

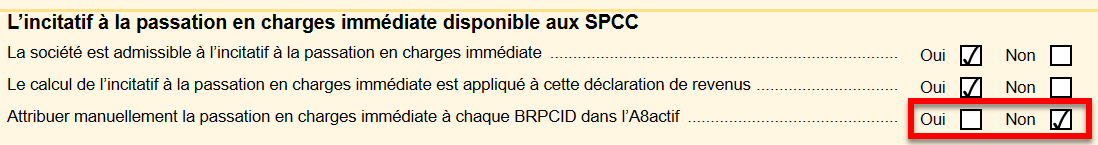

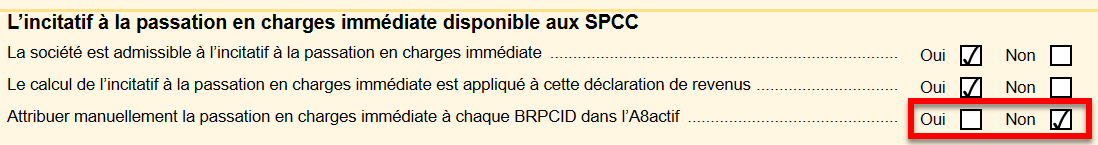

Cette version de TaxCycle T2 rend les calculs de la passation en charges immédiate entièrement automatiques. La grille de calcul A8Demande contient maintenant la question suivante :

- Répondez Non (par défaut) pour que TaxCycle calcule automatiquement la passation en charges immédiate lorsque vous inscrivez les ajouts d'immobilisations sur la grille de calcul de A8actif ou sur d'autres formulaires de l'A8.

- Répondez Oui pour saisir manuellement la demande ou utiliser la Solution rapide pour entrer la demande en vue de la passation en charges immédiate.

Si vous avez des fichiers de passation en charges immédiate T2 en cours à partir de cette version, nous vous recommandons fortement de répondre Non à cette question.

Voir la rubrique d’aide T2 Passation en charges immédiate pour en savoir plus.

Mises à jour T2

Cette version de TaxCycle T2 prolonge la prise en charge des fins d'année d'imposition des sociétés jusqu'au 31 mai 2023.

Annexe 5

Nouvelles lignes ajoutées à T2SCH5 :

- 506 — Crédit d'impôt non remboursable de Terre-Neuve-et-Labrador pour les technologies vertes

- 508 — Crédit d'impôt à l'investissement non remboursable de Terre-Neuve-et-Labrador pour la fabrication et la transformation

- 523 — Crédit d'impôt à l'investissement remboursable de Terre-Neuve-et-Labrador pour la fabrication et la transformation

- 526 — Crédit d'impôt remboursable de Terre-Neuve-et-Labrador pour les technologies vertes

- 222 — (Impôt sur le capital des institutions financières de la Nouvelle-Écosse

- 324 —Crédits d'impôt du Manitoba à l'investissement dans le traitement de l'information

- 685 — Crédit d'impôt de la Colombie-Britannique pour les immeubles propres

Annexe 8

Lorsque vous sélectionnez catégorie 43.1 ou 43.2, TaxCycle vous invite à remplir le tableau au bas de l'annexe 8. La colonne 301 de ce tableau comprend maintenant les codes suivants :

- 25— Énerg hydroélectrique pompage

- 26— Prod de biocarburants solides

- 27— Prod d’hydrogène électrolyse

- 28— Ravitaillement en hydrogène

- 29— Thermopompes à l’air

Annexe 27

- Nouvelle ligne 9K dans la partie 9 pour demander le crédit d'impôt pour la fabrication de technologies à émissions nulles.

- Nouvelles sections 14 à 17 pour calculer la réduction d'impôt pour la fabrication de technologies à zéro émission (FTZE). Les nouvelles lignes incluent :

- 305 — Coût du capital de FTZE

- 306 — Coût de la main-d'œuvre de FTZE

- 310 — Bénéfices FTZE

- 350 — Déduction FTZE

- FTZE s'applique aux années d'imposition des sociétés commençant après 2021 LIR 125.2 (1)

Annexe 31

- Suppression de la ligne 242 dans la section 5.

- Suppression des sections 22 et 23, nouvelles dépenses pour les espaces de garde d'enfants.

- La ligne 390 de la section 9 a été déplacée à la section 2A.

- La question 650 de la section 14 a été déplacée à la nouvelle section 2B.

Annexe 392

À la demande de l’ARC, nous avons rétabli cette annexe.

Nouvelles annexes pour l'impôt sur le capital de la Nouvelle-Écosse

- Annexe 352, Impôt sur le capital des institutions financières de la Nouvelle-Écosse

- Annexe 353, Impôt sur le capital des institutions financières de la Nouvelle-Écosse – Entente entre sociétés liées

- L'impôt sur le capital de la Nouvelle-Écosse est applicable pour l'année d'imposition commençant la 1er novembre 2021, et plus tard.

T106, T1134 et T1135

Lors de l'impression d'une déclaration qui n'a pas été transmise par la TED, TaxCycle ajoute désormais un filigrane à ces formulaires qui indique : « Pour signature électronique seulement – NE PAS ENVOYER par la poste à l'ARC. »

Vous pouvez supprimer le filigrane en cochant la case Masquer le filigrane de la signature électronique au bas du formulaire.

Remarque : Nous l'ajouterons au T1135 dans d'autres modules dans une version ultérieure de TaxCycle.

T2054

Actualisé à la version 2022.

Mises à jour mineures

Les annexes suivantes ont fait l'objet de mises à jour mineures :

- T2SCH3, Dividendes reçus, dividendes imposables versés et calcul de l'impôt de la partie IV

- T2SCH17, Déductions pour caisses de crédit

- T2SCH53, Calcul du compte de revenu à taux général (CRTG)

- T1197, Crédit d'impôt pour services de production

- T2SCH322, Calcul de l'impôt des sociétés de l'Île-du-Prince-Édouard

- Annexe 346, Calcul de l'impôt de la Nouvelle-Écosse pour les sociétés

- T2SCH387, Crédit d'impôt du Manitoba pour capital de risque de petites entreprises

- T2SCH388, Crédit d'impôt du Manitoba pour la production de films et de vidéos

- T2SCH411, Calcul de l'impôt de la Saskatchewan pour les sociétés

- T2SCH428, Crédit d'impôt de la Colombie-Britannique pour la formation

- T2SCH430, Crédit d'impôt de la Colombie-Britannique pour l'industrie de la construction et de la réparation navales

- T2SCH443, Calcul de l'impôt du Yukon pour les sociétés

- T2SCH461, Calcul de l'impôt des Territoires du Nord-Ouest pour les sociétés

- T2SCH500, Calcul de l'impôt de l'Ontario pour les sociétés

- T2SCH570, Crédit d'impôt de l'Ontario à l'investissement régional (années d'imposition 2021 et suivantes)

Mises à jour de l'AT1 de l'Alberta

- Déclaration AT1— Suppression des lignes 018, 019, 020, 021, 022 , 023, 024, 027 (adresse pour l'avis de cotisation)

- AS10 — Suppression des lignes d'adresse 056, 058, 060, 062, 064, 066, 068

Mises à jour de la CO-17 du Québec

Les nouvelles annexes suivantes nt été ajoutées pour prendre en charge les calculs de la passation en charges immédiate :

- CO-130.AD, Déduction pour amortissement à l’égard de biens relatifs à la passation en charges immediate. Les calculs sur ce formulaire s’effectuent à partir du formulaire T2SCH8.

- TP-130.EN, Entente relative au plafond de passation en charges immediate Ce nouveau formulaire est utilisé pour attribuer le plafond de passation en charges immédiate de 1,5 million de dollars.

Modifications apportées par l'ARC à la récupération de la PCRE de 2020 et de 2021

L'ARC nous a récemment informés qu'elle a publié des grilles de calcul révisées pour la déclaration T1 et les feuillets T4E, pour les années 2020 et 2021, car elle s'est rendu compte que :

- Le paragraphe 60(v.2) de la Loi de l'impôt sur le revenu (LIR) (récupération de la Prestation canadienne de la relance économique (PCRE) n'est pas inclus dans la définition de revenu rajusté de l'alinéa 180.1(2)(b) de la LIR (récupération de la SV), et

- Le paragraphe 60(v.2) de la Loi de l'impôt sur le revenu n'est pas inclus dans la définition de revenu de l'article 144 de la Loi sur l'AE (récupération de l'AE).

La récupération de la PCRE réduit maintenant le montant du revenu utilisé pour calculer la récupération de l'AE et de la SV au lieu de l'inverse. Cela pourrait modifier le montant du remboursement des prestations de programmes sociaux (ligne 23500 de la T1) pour tout client qui a reçu la PCRE ainsi que l'AE et/ou la SV au cours de l'une de ces deux années.

L'ARC a confirmé qu'elle identifiera et réévaluera toutes les déclarations T1 qui ont déjà été traitées. Elle a demandé à tous les fournisseurs de logiciels homologués d'incorporer leurs calculs corrigés dans toutes les déclarations produites à l'avenir. Cette mise à jour de TaxCycle inclut ces calculs révisés. Il se peut que vous deviez produire une déclaration TP1 modifiée pour les clients dont le remboursement des prestations de programmes sociaux a changé et qui ont également rempli une déclaration TP1.

Importer les données T2125 et T776 de Xero

Xero n'étant disponible qu'en anglais pour le moment, les liens de cette section vous mèneront vers des rubriques en anglais.

Cette version ajoute l'importation de données de Xero au formulaire T2125 État des résultats des activités d'une entreprise ou d'une profession libérale et T776 État des loyers de biens immeubles dans Taxcycle T1. Cette fonctionnalité ne sera disponible qu'une fois que Xero lamcera la version bêta plus tard ce mois-ci.

Si vous êtes un client bêta de Xero, lisez la rubrique d'aide Importer l'IGRF du T2125 ou T776 de Xero pour apprendre comment importer des données de Xero vers les formulaires T2125 et T776. Comme pour l'importation de l'IGRF T2 de Xero, vous devez d'abord mapper les comptes dans l'entreprise Xero pour faciliter l'importation. Lorsque vous mappez vos comptes dans Xero, sélectionnez d'abord T1 + T2125 (TaxCycle) ou T1 + T776 (TaxCycle) comme formulaire d'impôt dans le mappeur d'impôt de Xero.

Mises à jour T3

- Commentaires des clients Correction d'un problème où le fonds Agri-investissement 2 n'attribuait pas les montants aux bénéficiaires, le cas échéant.

- Ajout de renseignements sur le report des pertes autres que des pertes en capital à la lettre Client.

Autres modifications

- AutReprEntr pour T1, T2, T3 et T5013 — TaxCycle affiche désormais le message suivant lorsqu’une demande de consentement de l’entreprise est transmise et acceptée par l’ARC : « Votre demande d'autorisation a été reçue. Veuillez demander à votre client d'accéder à Mon dossier d'entreprise pour confirmer la demande. »

-

- T1, T2 et T3 — Mise à jour des taux d'intérêt et ajout de champs à la grille de calcul Intérêts et pénalités pour enregistrer tout impôt supplémentaire payé à la date d'échéance ou avant, afin d'ajuster les montants utilisés aux fins du calcul des intérêts et des pénalités.

- Demande des clients Formulaires TaxCycle — Ajout du RC193 Commentaires sur le service.

- Formulaires TaxCycle — Mise à jour de la GST60 Déclaration de la TPS/TVH visant l'achat d'immeubles ou d'unités d'émission de carbone à la dernière version de 2022.

- Module des relevés du Québec — Ajout du report du changement d'adresse de l'année précédente de la grille de calcul Mission (2020 à 2021). Champs supplémentaires ajoutés sur la grille de Mission pour prendre en charge ce module pour les mises à jour d'adresses. Ajout d'un champ pour téléphone mobile du signataire.

Modifications apportées aux modèles

- Demande des clients Lettre de mission (LettreM) — La mise en page et l'en-tête ont été modifiés pour mieux tenir sur une seule page, à condition que l'en-tête de la lettre ne soit pas trop grand (en anglais uniquement). La version française de la lettre a également été modifiée pour être plus compacte.

- Demande des clients La LettreM utilise désormais le champ « Date de début de la mission » de la grille de calcul Mission pour insérer la date dans la lettre. Si aucune date n'est saisie sur la grille de calcul Mission, la lettre utilisera la date du jour. Ce changement ne s’applique qu'aux déclarations T1 de 2021 et 2022. Nous l’ajouterons à d’autres modules dans une version ultérieure de TaxCycle.

Intégration de e-Courier

À partir de cette version, nous mettons fin à l'intégration d'e-Courier avec TaxCycle et DoxCycle. Comme mesure temporaire pour vous aider à passer à un nouveau flux des travaux, nous avons créé un moyen de réactiver l'intégration. Consultez la rubrique d'aide Activer e-Courier dans TaxCycle et DoxCycle pour en savoir plus.

Résolution des problèmes connus

- T2054 — Correction d'un problème où le nom et le poste ou le bureau du dirigeant autorisé ne sont pas correctement remplis dans la section 11 du formulaire.

- T5013 — Résolution d'un problème où, lorsqu'il y a dissolution de la société de personnes et que le prix de base rajusté (PBR) était négatif pour un commanditaire, la note de bas de page du feuillet calculait incorrectement un gain en capital réputé négatif en vertu de la LIR 40(3.1) lors de la réclamation d'une perte en capital réputée en vertu de la LIR 40(3.12).