TaxCycle 12.0.49042.0 — Formulaires CO-17 de 2022

Cette version de TaxCycle T2 prend en charge la production des déclarations CO-17 du Québec avec des formulaires nouveaux et mis à jour..

Pour installer cette version immédiatement, téléchargez le programme d'installation complet depuis notre site Web ou obtenez une version d’essai gratuite. Une fois que nous aurons activé la mise à jour automatique de cette version, TaxCycle vous invitera à l'installer en fonction des paramètres définis dans vos options TaxCycle. (Pour activer les mises à jour automatiques à partir de votre réseau, voir la page des fichiers de mise à jour automatique.)

Points saillants

Approbation des formulaires CO-17 de 2022 pour la production

Revenu Québec a approuvé TaxCycle T2 pour la production des déclarations CO-17 du Québec avec des formulaires nouveaux et mis à jour pour 2022.

Nouveaux formulaires CO-17 du Québec

FM-220,3, Remboursement d'impôts fonciers accordé aux producteurs forestiers

- Remplissez ce formulaire si une société de producteurs forestiers certifiés demande un remboursement d'impôts fonciers.

- Le montant du remboursement d'impôts fonciers calculé à la ligne 46 est déclaré à l'une des lignes 440p à 440y de la CO-17.

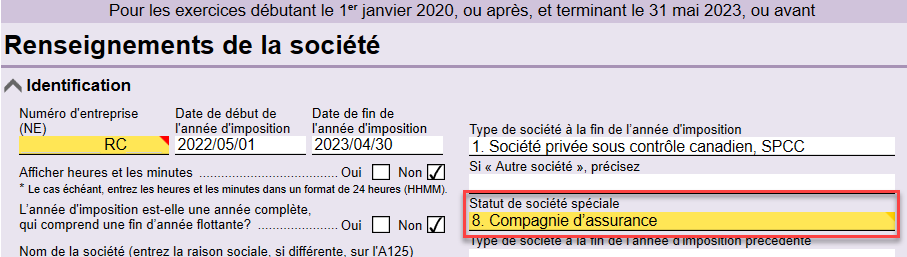

CO-1140, Calcul du capital versé d'une institution financière

- Remplissez ce formulaire si une société est une institution financière ayant un établissement au Québec.

- CO-1140 sera automatiquement calculé lorsque vous sélectionnez l'un des types suivants de sociétés spéciales sur la grille de calcul Info :

- Banque étrangère autorisée

- Coopérative d'épargne et de crédit

- Institution financière

- Société de placements

- Société de placements hypothécaires

- Société de fonds communs de placement

CO-1140.A, Capital versé devant être utilisé à d'autres fins que le calcul de la taxe sur le capital

- Les institutions financières et les compagnies d'assurance doivent remplir ce formulaire pour calculer le capital versé à la fin de l'année d'imposition précédente d'une société ou, si l'année d'imposition est la première année d'imposition d'une société, au début de son année d'imposition.

CO-1159,2, Taxe compensatoire des institutions financières

- Préparez ce formulaire pour calculer la taxe compensatoire des institutions financières

CO-1167, Société d'assurance – Calcul des primes payables, des primes taxables et de la taxe sur le capital relative à l'assurance maritime

- Toutes les sociétés d'assurance qui exercent leurs activités au Québec (c'est-à-dire toutes les sociétés d'assurance qui possèdent des biens au Québec, ont un établissement au Québec ou exercent l'un de leurs droits, pouvoirs ou objets au Québec) doivent remplir ce formulaire.

- Les compagnies d'assurance et les sociétés qui administrent un régime d'avantages sociaux non assurés utilisent ce formulaire pour calculer les primes à payer ou les primes imposables, ainsi que l'impôt sur le capital qu'elles doivent payer sur ces primes.

CO-1175.4, Société d'assurance vie – calcul de la taxe sur le capital

CO-771.R.14, Répartition des affaires faites au Québec et ailleurs par une société d'assurance

- En vertu de la Loi sur les impôts, toute société d’assurance qui avait un établissement au Québec et un établissement à l’extérieur du Québec au cours de l’année d’imposition doit remplir ce formulaire pour calculer la proportion de l’entreprise exploitée au Québec et la proportion exploitée ailleurs.

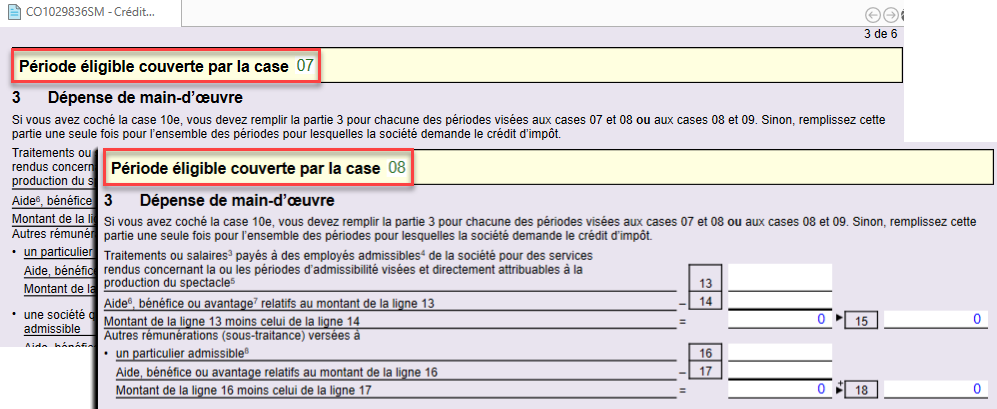

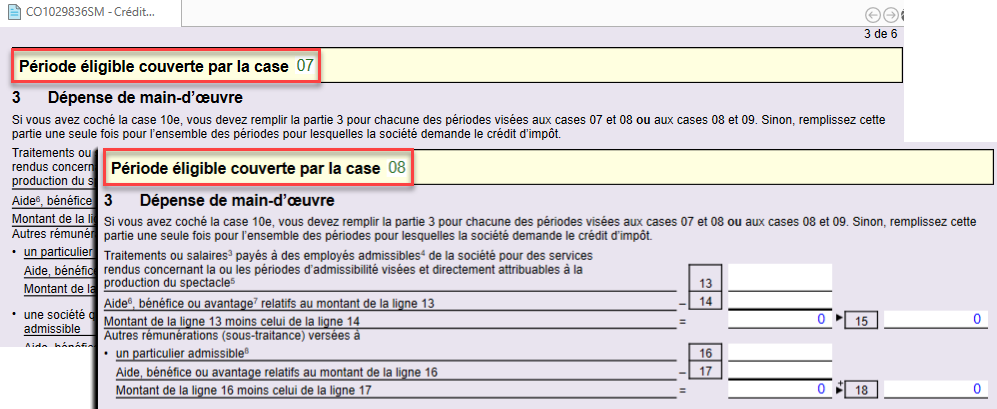

CO-1029,8.36.SM, Crédit d'impôt pour la production de spectacles

- Toute société qui désire demander le crédit d'impôt pour la production de spectacles doit remplir ce formulaire.

- Lorsque vous sélectionnez la case 10e et les cases 07/08 ou 08/09 dans la partie 2, TaxCycle affiche deux instances des parties 3 et 4 pour l'achèvement.

Formulaires CO-17 actualisés

Sauf indication contraire, les formulaires suivants n’ont que des mises à jour mineures :

CO-771,1.3, Entente entre sociétés associées relative au plafond des affaires

CO-17, Déclaration de revenus des sociétés

- La ligne 32 (activité de la société) utilise maintenant un code SCIAN à 6 chiffres plutôt qu'une description.

CO-17.SP — Déclaration de revenus et de renseignements des sociétés sans but lucratif

- La ligne 32 (activité de la société) utilise maintenant un code SCIAN à 6 chiffres plutôt qu'une description.

CO-17.A.1, Revenu net fiscal

- Suppression des lignes 28, 57, 110, 127 et 128.

- Ajout de la ligne 54A.

CO-130.A — Déduction pour amortissement

CO-771, Calcul de l’impôt sur le revenu d’une société

- Suppression de la question 05A et de la section 11.1 concernant la fabrication et la transformation pour les sociétés dont l'année d'imposition commence avant le 1er janvier 2017.

CO-771.1.3.AJ, Plafond des affaires ajusté

- Suppression de la section 2.,1 (lignes 06, 07, 08 et 09) et section 2.,2 (lignes 11 à 24).

- Suppression du tableau, des calculs et des liens d'entreprise sur la grille de calcul RGE.

CO-1029.8.33.13, Crédit d'impôt relatif à la déclaration des pourboires

- Actualisation de divers tarifs.

CO-17.B, Rajustement du revenu provenant d’une société de personnes

- Réorganisation de la déclaration de CO-17.B selon la nature du revenu.

- Suppression et remplacement des anciens tableaux par de nouveaux tableaux et colonnes.

- Suppression de la colonne relative à la disposition sur le choix du revenu d'alignement dans la section 1.

- Suppression des sections et des références à la ***réserve de revenu transitoire admissible (RTA).

- Suppression du tableau résumant la nature du revenu. Il est maintenant incorporé dans chacune des sections nouvelles et actualisées 3, 4, 5 et 8.

- Le revenu de la société de personnes de la ligne 45 du CO-17.B est maintenant inclus à la nouvelle ligne 54A du CO-17A.1.

- Les gains en capital imposables et les pertes en capital déductibles de la nouvelle ligne 51 du CO-17.B sont inclus aux lignes R ou T, selon le cas, sur le formulaire CO-17S.232.

CO-17.B1, Somme à inclure dans le revenu d'une société membre d'une société de personnes

- Ce formulaire a été remanié, de sorte que les revenus des sociétés de personnes sont désormais déclarés par type de revenu (entreprise, biens, autres ou gains en capital/pertes en capital admissibles).

- Ajout de nouveaux champs dans chaque section pour calculer les montants précédemment déclarés dans le tableau de caractérisation des revenus.

- Suppression du tableau de caractérisation du revenu. Les montants sont désormais convertis et inclus dans la nouvelle colonne Années précédente qui sont saisis dans le formulaire CO-17.B. actualisé.

- Chaque nouvelle A71 et A72 fédérale crée maintenant un nouveau CO-17.B.1.

CO-17.B2, Somme à inclure dans le revenu d’une société membre d’une société de personnes à paliers multiples

- Suppression de ce formulaire.

- Les sociétés de personnes à paliers multiples déclarées sur l'A72 fédérale sont maintenant converties et reliées à un nouveau CO-17.B.1.

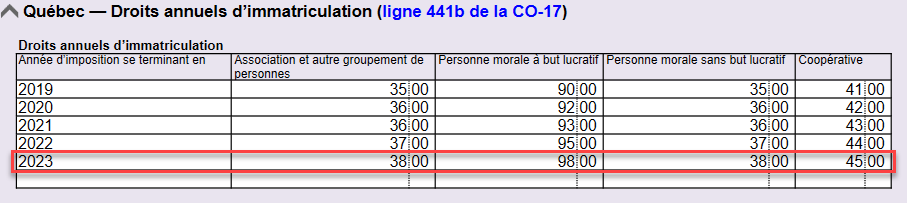

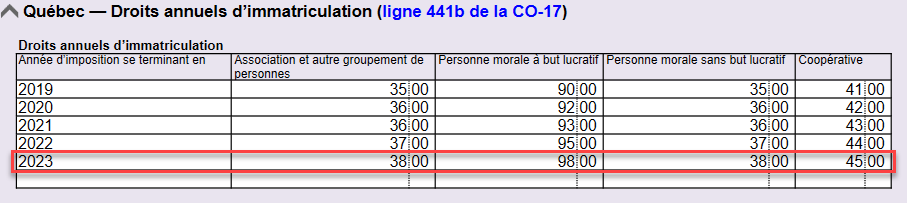

Les frais d'inscription annuels du Québec sur la ligne 441b de la CO-17 ont été mis à jour selon les frais suivants de 2023, de la grille des Constantes d’impôt.

- 38 $ Association et autre groupement de personnes

- 98 $ Personne morale à but lucratif et fiducie

- 38 $ Personne morale sans but lucratif

- 45 $ Coopérative

Traitement des demandes de clients

- T3 TED : Mise à jour des feuillets NR4, T3P et T2000 pour la production électronique.

- Gestionnaire de clients : Ajout des champs ID de bureau et de Bon de commande au rapport Exportation des données complètes. Un champ Emplacement de la boîte postale a également été ajouté au rapport Coordonnés de la personne-ressource. Consultez la rubrique d'aide Exportation Excel pour en savoir plus.

- Modèles : Ajout d'un modèle CourrielCopieClient à tous les modules de feuillets.

Résolution des problèmes connus

- Commentaires des clients Résolution d'un problème où le Gestionnaire de client n'indexait pas correctement les feuillets fédéraux pour les déclarations T4, T5 et T5018.

- Nous avons résolu une erreur qui se produisait lors de l'impression de plusieurs feuillets de destinataires à envoyer par courriel en utilisant un client de messagerie de bureau.

- Nous avons résolu un problème où TaxCycle générait le message d'erreur suivant lors de la transmission d'une déclaration CO-17 à l'aide de clicSÉQUR : « TaxCycle est incapable de lire la réponse de Revenu Québec. Veuillez réessayer plus tard. »

État des reports de fichiers de 2021 à 2022

À compter de cette version, les reports de fichiers suivants de 2021 à 2022 sont actualisés. Cependant, nous vous suggérons fortement d’effectuer des reports par lots uniquement pour les modules qui sont prêts pour la production dans la liste ci-dessous. Nous anticipons que le reste des modules seront finalisés plus tard en janvier.

Prêts à reporter par lots :

- T2/CO-17 — Reports de TaxCycle, ProFile®, Taxprep®, Cantax®, DT Max® pour créer des fichiers dont l'année se termine jusqu'au 31 mai 2023

- T4, T4A, Relevé 1/Relevé 2 — TaxCycle, ProFile®, Taxprep®, Cantax®

- T4PS — TaxCycle, ProFile®, Taxprep®, Cantax®

- T4A-RCA — TaxCycle, ProFile®

- T5, Relevé 3 — TaxCycle, ProFile®, Taxprep®, Cantax®

- T2202 — ProFile®, Taxprep®

- T5018 — TaxCycle, ProFile®, Taxprep®, Cantax®

- T3010/TP-985.22 — TaxCycle, ProFile®, Taxprep®, Cantax®

- NR4 — TaxCycle, ProFile®, Taxprep®, Cantax®

- Formulaires — TaxCycle, ProFile®, Taxprep®, Cantax®

- Relevé — TaxCycle, ProFile®, Taxprep®, Cantax®

Attendre pour reporter par lots :

- T1/TP1 — TaxCycle, ProFile®, Taxprep®, Cantax®, DT Max®

- T3/TP-646, Relevé 16 — TaxCycle, ProFile®, Taxprep®, Cantax®, DT Max®

- T5013/TP-600, Relevé 15 — TaxCycle, ProFile®, Taxprep®, Cantax®

État des déclarations et des feuillets fédéraux de 2022

- T1 — Aperçu des formulaires et calculs de 2022. Vous pouvez commencer à saisir des données, mais vous devrez attendre pour la certification de l'ARC avant de produire des déclarations.

- T2 — Certifié pour produire des déclarations avec des fins d’exercice allant jusqu’au 31 mai 2023.

- T3RET — En cours. Attendre avant de produire les déclarations de 2022.

- Feuillets T3 — En cours. Attendre avant de produire les feuillets de 2022.

- NR4 (dans le module T3) — En cours. Attendre avant de produire les déclarations de 2022.

- T4 — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- T4A — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- T4PS — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- T4A-RCA — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- T5 — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- T4A-RCA — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- Sommaire de feuillet T5013 — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- T5018 — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- Feuillets NR4 (module NR4 autonome) — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- Feuillets T4A-NR (dans le module NR4) — Prêt à transmettre dès l’ouverture du système le 9 janvier 2023.

- Relevé 24 — Prêt à transmettre.

État des déclarations et des relevés du Québec de 2022

- TP1 — Aperçu des formulaires et calculs de 2022. Veuillez attendre pour une mise à jour ultérieure avant de produire ces formulaires.

- TP-646 — En cours. Attendre avant de produire les déclarations de 2022.

- Relevé 16 — En cours. Attendre avant de produire les déclarations de 2022.

- TP-600 — Prêt pour la production.

- Relevé 15 — Prêt pour la production.

- Relevé 1 — Prêt pour la production.

- Relevé 2 — Prêt pour la production.

- Relevé 3 — Prêt pour la production.

- Relevé 24 — Prêt pour la production.

- Relevé 31 — Prêt pour la production.

- TP-985.22 — Prêt pour la production.