TaxCycle 13.0.51398.0 — Mise à jour importante de TaxCycle T2/AT1 et du module Formulaires 2023 (révisée)

Cette version prolonge jusqu’au 31 mai 2024 les fins d’année d’imposition des sociétés prises en charge pour les déclarations T2 et AT1 et transfère le module Formulaires à 2023.

Pour installer cette version immédiatement, téléchargez le programme d’installation complet depuis notre site Web ou obtenez une version d’essai gratuit. Une fois que nous aurons activé la mise à jour automatique de cette version, TaxCycle vous invitera à l’installer en fonction des paramètres définis dans vos options TaxCycle. (Pour activer les mises à jour automatiques à partir de votre réseau, voir la page des fichiers de mise à jour automatique.)

Mises à jour

La version 13.0.51383.0 a initialement été publiée le 6 novembre 2023 avec les modifications ci-dessous. Le 9 novembre 2023, nous avons publié une nouvelle version avec les changements suivants :

- Résolu : La TED T1 pour les années 2017, 2018 et 2019 ne fonctionnent pas.

- Résolu : TaxLink from TaxCycle to DoxCycle

- La réponse par défaut aux questions sur la passation en charges immédiate a été réglée à Non sur les grilles de calcul DPAChoix de la T1 dans tous les nouveaux fichiers de 2023. Cela permet de calculer automatiquement le plafond de passation en charges immédiate et la répartition des revenus.

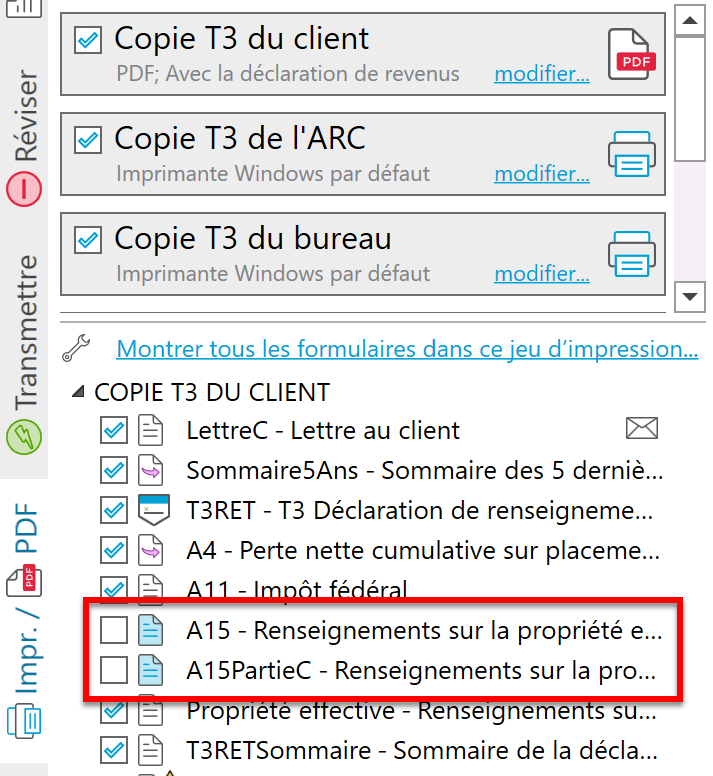

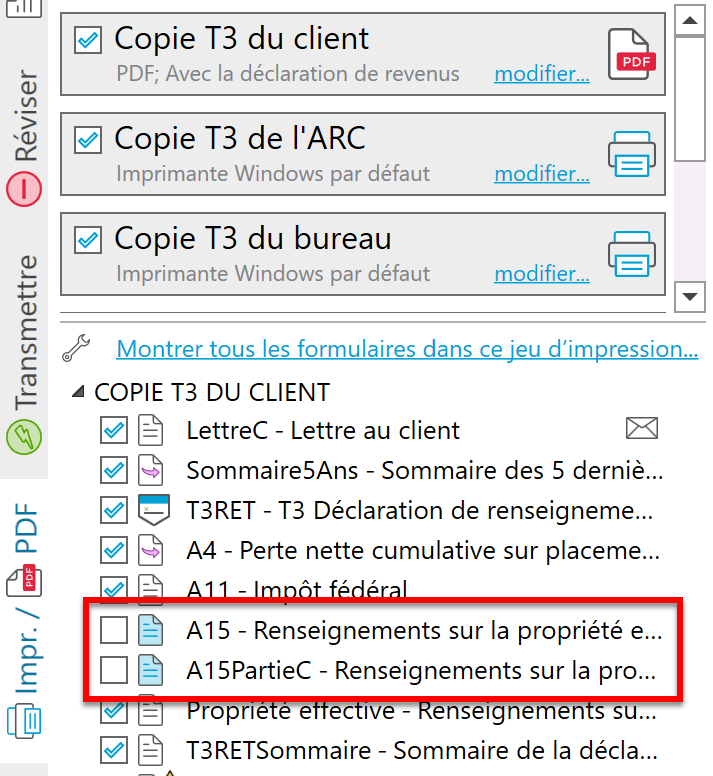

- Nous avons divisé l'A15 de la T3 en plusieurs formulaires dans l'index pour faciliter l'impression lors de la déclaration de plusieurs propriétaires, car les parties dynamiques du formulaire causaient des problèmes lors de l'impression. La partie C apparaît désormais sous forme de formulaire distinct dans la barre latérale Préparer et lors de l’impression. Bien que la nouvelle A15PartieC apparaisse par défaut dans les jeux d'impression requis, nous vous recommandons d'examiner vos jeux d'impression pour vous assurer que toutes les parties de l'A15 s'impriment lorsque vous en avez besoin.

Points saillants

Prolongation de la date de production des déclarations T2 et AT1

Cette version certifiée de TaxCycle T2 et AT1 prolonge les années d’imposition des sociétés prises en charge jusqu’au 31 mai 2024.

Nouveauté! Transmission des formulaires T106, T1134 et T1135 à l’aide d’un code d’accès Web (WAC) dans TaxCycle T2

Jusqu’à la publication de cette version de TaxCycle T2, seules les personnes détenant un numéro de TED enregistré et un mot de passe pouvaient produire électroniquement le formulaire T106 Déclaration de renseignements sur les opérations avec les liens de dépendance effectuées avec des non-résidents, le formulaire T1134 Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées et le formulaire T1135 Bilan de vérification du revenu étranger.

Cette version de TaxCycle vous permet de demander à l’ARC un code d’accès Web (CAW) et de l’utiliser pour transmettre électroniquement les T106, T1134 et T1135. Chaque formulaire ou déclaration nécessite son propre CAW, que vous pouvez demander dans TaxCycle et que vous pouvez saisir sur la grille de calcul TIDST2 (grilleTIDST2).

Pour savoir comment obtenir un CAW de l’ARC, lisez la rubrique d’aide Demander un code d’accès Web (CAW).

Nous avons également mis à jour les rubriques d’aide suivantes pour refléter ce changement :

Nouveaux formulaires T2

Annexe 310, Crédit d’impôt à l’investissement de Terre-Neuve-et-Labrador pour la fabrication et la transformation

- À compter du 7 avril 2022, l’Agence du revenu du Canada (ARC) a introduit ce nouveau crédit d’impôt à l’investissement de 10 % pour la fabrication et la transformation afin d’encourager les secteurs de la fabrication et de la production, de la pêche, de l’agriculture et de la foresterie à investir dans des biens d’équipement situés et destinés à être utilisés dans une entreprise exploitée dans la province.

- Le crédit est calculé en fonction du coût en capital des biens admissibles de la société.

- Dans le cas d’une société privée sous contrôle canadien (SPCC), jusqu’à 40 % du crédit est remboursable.

- Vous pouvez reporter les crédits inutilisés sur les trois années d’imposition précédentes ou sur les 20 années d’imposition suivantes. Les crédits inutilisés ne peuvent pas être appliqués à une année d’imposition qui se termine avant le 7 avril 2022.

- L’A310 comprend un tableau de continuité du report prospectif des crédits d’impôt non remboursables à la dernière page du formulaire pour faire le suivi du report prospectif sur 20 ans.

- Le crédit non remboursable calculé à la ligne 230 de l’A310 est transféré à la ligne 508 de l’A5.

- Le crédit remboursable calculé à la ligne 240 de l’A310 est transféré à la ligne 523 de l’A5.

Annexe 311, Crédit d’impôt de Terre-Neuve-et-Labrador pour les technologies vertes

- Le 7 avril 2022, l’ARC a introduit un nouveau crédit d’impôt de 20 % pour les technologies vertes à l’intention des SPCC qui investissent dans des équipements destinés à des activités vertes telles que la conservation de l’énergie, la production d’énergie propre et l’utilisation efficace des combustibles fossiles.

- L’équipement doit être situé et utilisé dans une entreprise exploitée dans la province.

- Le crédit est calculé en fonction du coût en capital des biens admissibles de la société.

- Le crédit maximal est de 1 million de dollars par année, dont 40 % sont remboursables.

- La grille de calcul RGE inclut désormais le tableau d’entente de la partie 1 pour l’A311.

- Le crédit non remboursable calculé à la ligne 330 de l’A311 est transféré à la ligne 506 de l’A5.

- Le crédit remboursable calculé à la ligne 340 de l’A311 est transféré à la ligne 526 de l’A5.

Annexe 150, Revenu net (perte nette) aux fins de l’impôt sur le revenu des compagnies d’assurance-vie (années d’imposition 2023 et suivantes)

- Cette nouvelle annexe s’applique aux déclarations T2 pour les années d’imposition 2023 et suivantes.

- Toutes les sociétés d’assurance et les sociétés de secours mutuel exerçant une activité au Canada sont tenues de remplir l’A150.

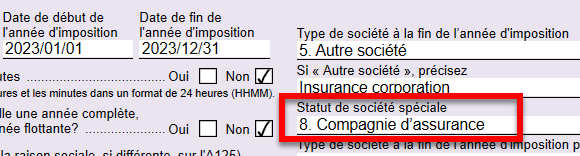

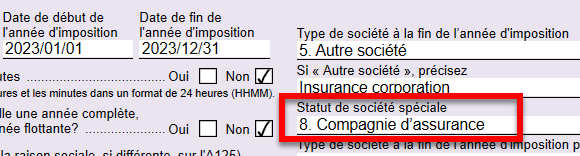

- Pour indiquer qu’une compagnie est une compagnie d’assurance, sélectionnez Compagnie d’assurance dans le menu déroulant Statut de société spéciale de la grille de calcul Info.

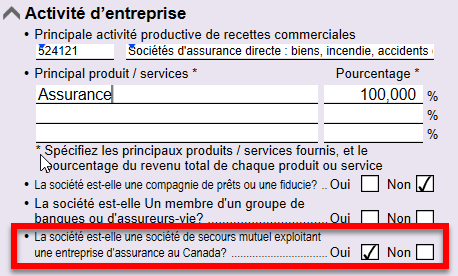

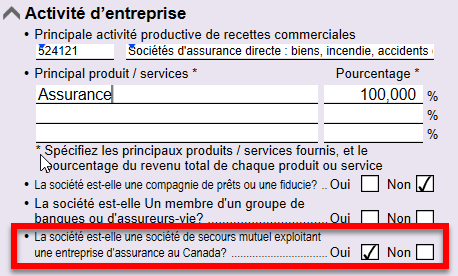

- Si la société exploite une entreprise au Canada en tant que société de secours mutuel, répondez Oui à la nouvelle question dans la section Activité d’entreprise de la grille de calcul Info.

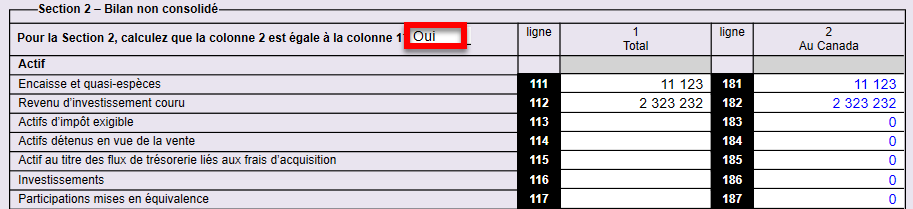

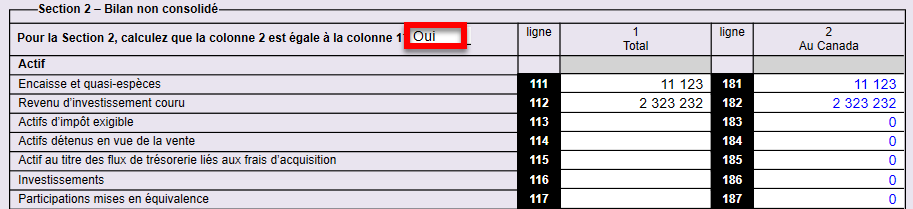

- La section 2 de l’A150 contient un tableau de Bilan non consolidé. Si les montants des colonnes 1 et 2 du tableau sont les mêmes, répondez Oui à la question en haut et TaxCycle calculera automatiquement les montants de la colonne 2 en fonction des montants inscrits dans la colonne 1.

- Lorsque vous remplissez l’A150, le montant de la ligne 110 sera transféré au montant A de l’annexe 1.

Annexe 151, Revenu de placements des biens d’assurance désignés pour les compagnies d’assurance (années d’imposition 2023 et suivantes)

- Cette nouvelle annexe s’applique aux déclarations T2 dont l’année d’imposition commence après 2022.

- Toutes les sociétés résidentes qui exercent une activité d’assurance-vie à l’étranger et toutes les sociétés non résidentes qui exercent une activité d’assurance-vie au Canada doivent remplir l’A150.

- Si le montant à la ligne 850 de la section 6 de l’A151 est négatif, additionnez la valeur absolue de ce montant au montant excédentaire de l’année courante à la ligne 864.

- Si le montant à la ligne 850 de la sectopm 6 est positif, il est transféré à la ligne 439 de la section 5 de l’A150.

Mise à jour des formulaires T2

Déclaration T2 code à barres

- Une nouvelle ligne a été ajoutée dans la section Certification du T2CodeàBarres pour la partie VI.2 afin de refléter la ligne 725 de la déclaration T2.

Grille Renseignements (Info) de la société

- La question suivante a été ajoutée à la grille de Renseignements (Info) de la société pour déterminer si l’A150 est requise : « La société est-elle une société de secours mutuel exploitant une entreprise d’assurance au Canada? ».

Annexe 1, Revenu net (perte nette) aux fins de l’impôt sur le revenu

- Demande des clients La ligne 101 de l’A1 comprend désormais le code IGRF 7010 (Impôt sur le revenu concernant les autres éléments du résultat étendu).

Annexe 5, Calcul supplémentaire de l’impôt - Sociétés

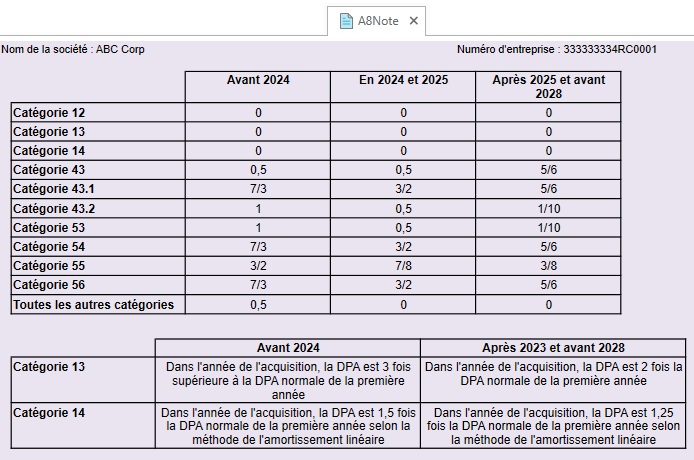

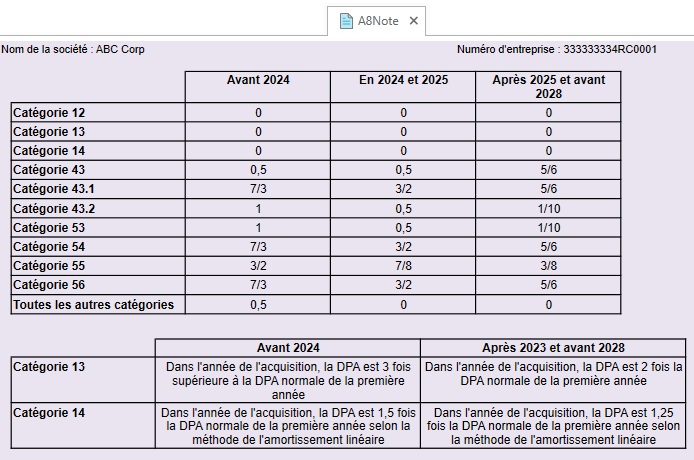

Annexe 8, Déduction pour amortissement (DPA)

- Les règles de passation en charges immédiate ne s’appliquent plus aux acquisitions après le 31 décembre 2023.

- Ajout de l’A8Note pour fournir des informations sur les calculs de biens d’incitation à l’investissement accélérés (AIIP) pour les années précédant 2027 et avant 2028.

- Les calculs de la DPA ont été rajustés pour traiter les calculs de BIIA pour les années 2024 à 2028 et suivantes.

- Dans le cadre de l’investissement accéléré (IA), une règle spéciale s’applique pour calculer l’ajustement de la fraction non amortie du coût en capital (FNACC) lorsque l'année d’imposition d’une société commence en 2023 et se termine en 2024, ou si l’année d’imposition d’une société commence en 2025 et se termine en 2026. Nous avons ajouté de nouvelles sections à l’A8 pour traiter de telles situations en vertu du paragraphe 1100(2.01) de la Loi de l’impôt sur le revenu.

Annexe 17, Déductions pour caisses de crédit

- Nous avons supprimé des calculs relatifs à l’année 2020 dans la Section 3 (Manitoba) de l’A17.

Annexe 35, Capital imposable utilisé au Canada - Grandes compagnies d’assurance

- Les lignes suivantes ont été ajoutées au T35 afin de se conformer aux Normes internationales d’information financière (NIIF) 17, qui introduisent de nouvelles normes d’information comptable pour les contrats d’assurance :

- Section 1 — Lignes 107, 108 et 109.

- Section 2 — Lignes 207, 208, 209 et 210.

- NIIF 17 s’applique aux sociétés d’assurance dont les années d’imposition commencent à compter du 1er janvier 2023.

Annexe 38, Impôt de la partie VI sur le capital des institutions financières

- Les nouvelles lignes suivantes ont été ajoutées à la Section 1 de l’A38 afin de se conformer aux NIIF 17 pour les sociétés d’assurance : lignes 151 à 158, 165 et 171.

- Deux nouvelles colonnes (5 et 6) ont été ajoutées au Tableau 2 à la dernière page de l’A38.

- Les nouvelles lignes et colonnes ne s’appliquent qu’aux sociétés d’assurance dont les années d’imposition commencent le 1er janvier 2023 ou après.

Annexe 65, Crédit d’impôt pour l’amélioration de la qualité de l’air (années d’imposition 2022 et suivantes)

- Mise à jour de la formulation de la question 120 de la Section 1 de l’A65 de « supérieur à 15 millions de dollars » à « égal ou supérieur à 15 millions de dollars » conformément à l’ARC.

- La question 110 de la Section 1 est désormais calculée en fonction du statut de société spéciale et de la question relative à la coopérative ou à la caisse d’épargne et de crédit figurant sur la grille de calcul Info.

T666 (A425), Crédit d’impôt pour la recherche scientifique et le développement expérimental de la Colombie-Britannique (en anglais)

- Suppression de la ligne 360, Total des dépenses en capital admissibles engagées en C.-B. au cours de l’année d’imposition avant 2014, de la Section 1 du T666.

- Suppression de la colonne pour les dépenses en capital liées aux années antérieures à 2014 de l’annexe A à la dernière page du formulaire T666.

Annexe 429, Crédit d’impôt de la Colombie-Britannique pour médias numériques interactifs

- La question 345 de la Section 3 - Admissibilité de l’A429 a été supprimée.

T183Corp, Déclaration de renseignements des sociétés pour la transmission électronique

- Ajout d’un nouveau champ à la Section 2 pour tenir compte de la ligne 770 dans la déclaration T2.

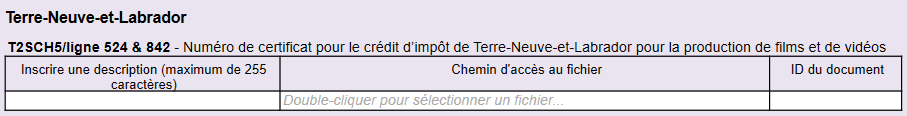

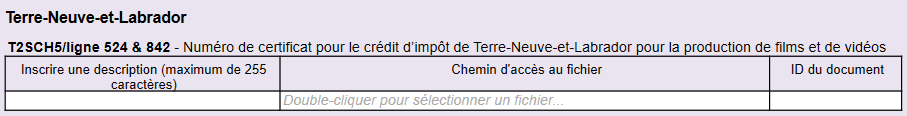

JoindreUnDocument

- Une nouvelle section Terre-Neuve-et-Labrador a été ajoutée pour tenir compte des nouvelles lignes 524 et 842 de l’A5.

Mises à jour mineures

Les formulaires suivants ont fait l’objet de mises à jour mineures :

- Annexe 125, Renseignements de l’état des résultats

- Annexe 411, Calcul de l’impôt de la Saskatchewan pour les sociétés

- Annexe 500, Calcul de l’impôt de l’Ontario pour les sociétés

- T183Corp, Déclaration de renseignements des sociétés pour la transmission électronique

- T1044, Déclaration de renseignements des organismes sans but lucratif

- T1134, Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées

Mises à jour de l’AT1 de l’Alberta

Les formulaires AT1 suivants ont fait l’objet de mises à jour mineures :

- Déclaration AT1

- AT1 Schedule 1 (AS1), Alberta Small Business Deduction

- AT1 Schedule 2 (AS2), Alberta Income Allocation Factor

- AT1 Schedule 3 (AS3), Alberta Other Tax Deductions and Credits

- AT1 Schedule 4 (AS4), Alberta Foreign Investment Income Tax Credit

- AT1 Schedule 12 (AS12), Alberta Income/Loss Reconciliation

- AT4930, Alberta Consent Form

Nous avons supprimé les formulaires suivants liés au crédit d’impôt de l’Alberta pour la recherche scientifique et le développement expérimental (RS&DE) en raison de la suppression du programme en 2020 :

- AS9

- AS9Project

- AS9Supplemental

- AS9Step

Nous avons également supprimé la section AS9 de la grille de calcul RGE.

Roulement du module Formulaires de TaxCycle à 2023

Cette version transfère le module Formulaires de TaxCycle à 2023, ce qui vous permet de créer une collection de formulaires 2023. Veuillez noter que :

- Vous pouvez reporter des fichiers 2022 du module Formulaires de TaxCycle.

- Vous pouvez créer des fichiers du module Formulaires à partir d’autres modules de TaxCycle 2023.

- Les formulaires gouvernementaux sont les versions 2023 des formulaires.

Nouveaux formulaires

- UHT0001, Avis d’opposition - Loi sur la taxe sur les logements sous-utilisés.

Autres mises à jour

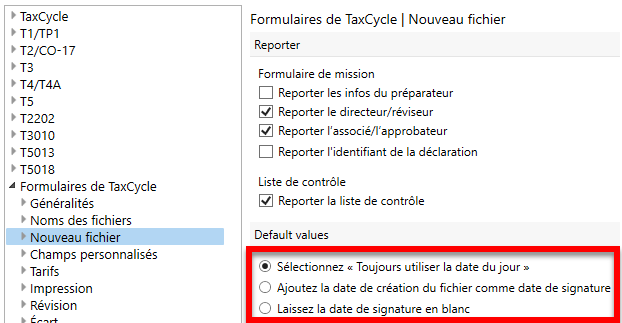

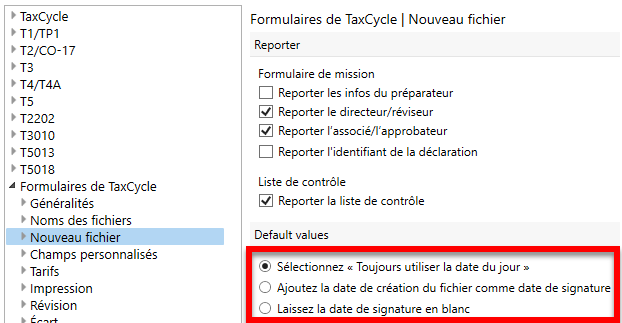

- Traitement des demande de clients Vous pouvez désormais définir la date de signature de la grille de calcul Info comme étant par défaut la date du jour ou la laisser vide dans les options de TaxCycle.

- Traitement des demande de clients TaxCycle autorise désormais les entrées non valides pour le nom du signataire autorisé lorsque le signataire n’a pas été saisi pour la première fois sur la grille de calcul Info.

- Commentaires des clients UHT-2900 — Correction d’un problème où TaxCycle copiait des données Excel importées de la ligne 960 (Nom du particulier, du représentant légal ou de la personne autorisée) à la ligne 961 (Poste ou bureau du représentant légal ou de la personne autorisée).

- Traitement des demande de clients T2058, T2059 et T2060 — Vous pouvez désormais modifier le nom des asssociés sur ces formulaires au lieu de les sélectionner dans la section « Personnes-ressources et production » de la grille de calcul Info. Nous avons également ajouté une case à cocher sur ces formulaires afin que vous puissiez toujours sélectionner des associés à partir de la grille de calcul Info.

- Commentaires des clients UHT-2900 — Une fonction pour masquer le numéro d’identification-impôt (NII) sur la copie client de l’UHT a été ajoutée.

- Commentaires des clients UHT-2900 — Ajustement du calcul de la case à cocher à la ligne 110 pour permettre des entrées directes.

Modifications apportées aux modèles

- T1 et T2 2023 — Nous avons ajouté des aide-mémoires de modèles (*T1Code et *T2Code) à l’éditeur de modèles.

Résolution des problèmes connus

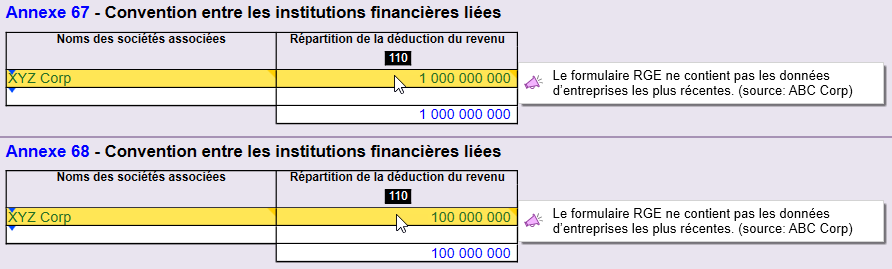

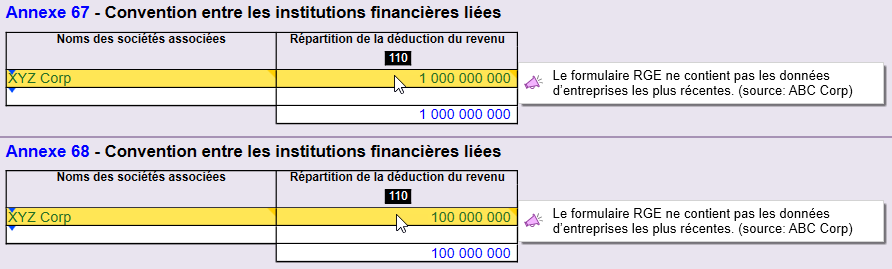

- T2 — Résolution d’un problème où TaxCycle affichait par erreur un message de révision indiquant que le formulaire RGE ne correspond pas aux dernières données de la société dans les tableaux de l’annexe 67 (A67) et de l’annexe 68 (A68) de la grille de calcul RGE. Ce message est apparu après avoir lié deux déclarations par le biais de la liaison d’entreprise, même si l’A67 et l’A68 ne s’appliquaient pas à la société.

- T2 — Problème connu : T2 verrouillage automatique de fichiers.