TaxCycle 13.0.51961.0—Production des feuillets 2023 et les formulaires CO-17

Cette version importante de TaxCycle vous permet de produire les feuillets 2023 lorsque les systèmes de l’Agence du revenu du Canada (ARC) ouvriront le 8 janvier 2024. Elle permet également de produire les déclarations CO-17 du Québec avec les formulaires actualisés pour 2023 et 2024.

Pour installer cette version immédiatement, téléchargez le programme d’installation complet depuis notre site Web ou obtenez une version d’essai gratuite. Une fois que nous aurons activé la mise à jour automatique de cette version, TaxCycle vous invitera à l’installer en fonction des paramètres définis dans vos options TaxCycle. (Pour activer les mises à jour automatiques à partir de votre réseau, voir la page des fichiers de mise à jour automatique.)

Points saillants

Feuillets et relevés 2023 prêts pour la production

Les feuillets et formulaires fédéraux 2023 suivants sont prêts à être transmis par voie électronique à l’Agence du revenu du Canada (ARC) dès l’ouverture des systèmes le 8 janvier 2024 :

- T4 État de la rémunération payée

- T4A État du revenu de pension, de retraite, de rente ou d’autres sources

- T5 État des revenus de placements

- T5018 État des paiements contractuels

- T2202 Certificat pour frais de scolarité et d’inscription

- NR4 État des sommes payées ou créditées à des non-résidents du Canada (dans TaxCycle NR4 et non dans le module T3)

- T4A-NR Paiements versés à des non-résidents pour services rendus au Canada (dans TaxCycle NR4)

Important! Avant de fermer la boîte de dialogue de transmission, assurez-vous que TaxCycle a copié le numéro de transmission de l’ARC dans le champ connexe de la boîte de dialogue. Si ce n’est pas le cas, veuillez copier manuellement le numéro de transmission à partir de la page Web de l’ARC et collez-le dans le champ. Si vous ne le faites pas, vous obtiendrez un message vous demandant de confirmer que l’ARC a reçu la déclaration.

Les feuillets et formulaires fédéraux 2023 suivants sont prêts pour la production sur papier auprès de l’ARC :

- T4PS État des attributions et des paiements dans le cadre d’un régime de participation des employés aux bénéfices

- T4A-RCA État des montants attribués d’une convention de retraite (CR)

Les relevés du Québec 2023 suivants sont prêts pour la production auprès de Revenu Québec :

- Relevé 1 Revenu d’emploi et revenus divers

- Relevé 2 Revenus de retraite et rentes

- Relevé 3 Revenus de placements

- Relevé 24 Frais de garde d’enfants

- Relevé 31 Renseignements sur l’occupation d’un logement

Formulaires actualisés

T4, État de la rémunération payée

- T4 — Ajout de la case 45 pour les prestations dentaires offertes par l’employeur. Ce champ est obligatoire pour 2023 et les années suivantes.

- Un champ par défaut a également été ajouté à la page d’information sur la production d’un T4.

- T4A — Ajout de la case 015, qui devient un champ obligatoire si des données sont saisies dans la case 16. Vous verrez un message de révision si vous inscrivez un montant à la case 16, mais que vous ne remplissez pas la case 15.

- T4 et T4Sommaire — Ajout de nouvelles cases 16A et 17A, deux cases supplémentaires pour le RPC et le RRQ qui deviendront applicables pour l’année de production des feuillets 2024. Vous ne pouvez pas modifier ces cases, car elles sont incluses pour refléter la dernière version du formulaire de l’ARC, qui comprend les deux champs.

Formulaires CO-17 mis à jour approuvés pour la production

Revenu Québec a approuvé TaxCycle T2 pour prendre en charge la production des déclarations CO-17 du Québec avec les nouveaux formulaires et les formulaires mis à jour pour 2023 et 2024.

COR-17.W, Sommaire des champs à saisir des déclarations des sociétés

- Ajout des lignes 44b, 44b 2, 44b 3 et 44b 4 de la déclaration CO-17, et suppression de la question 28b. Les champs correspondants du COR-17.W ont été mis à jour en conséquence.

- Ajout de la ligne 64 existante sur le CO-1029.8.36.IN au Sommaire.

CO-17, Déclaration de revenus des sociétés

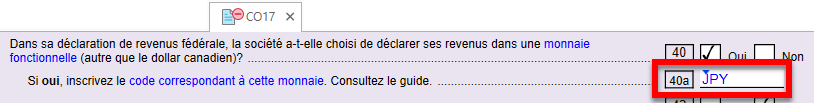

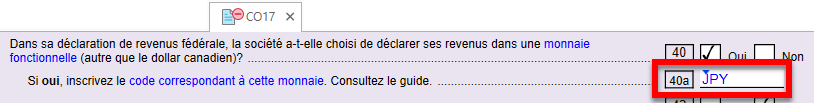

- Nouveauté! Le yen japonais dans le menu déroulant de la monnaie fonctionnelle de la grille de calcul Info est maintenant acheminé vers la ligne 40a de la CO-17.

- Suppression de la question 28b.

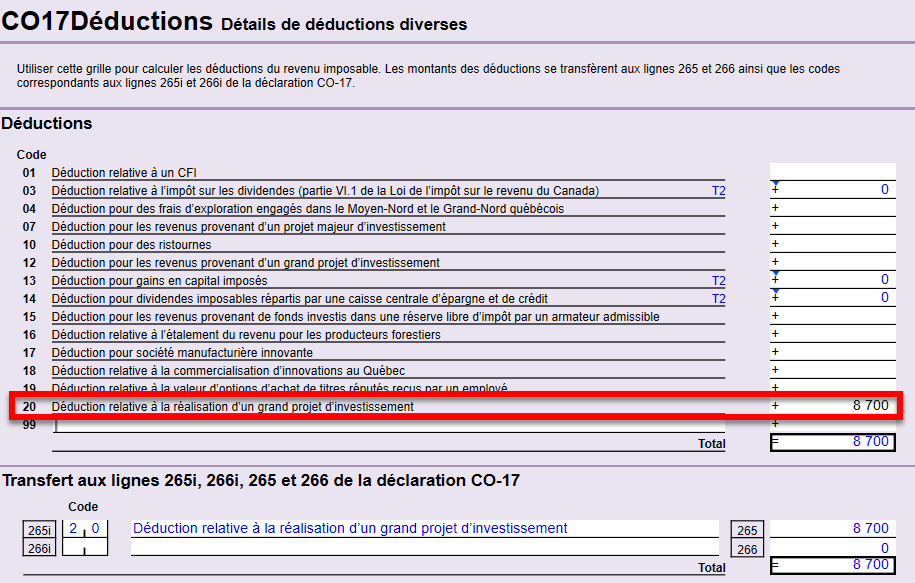

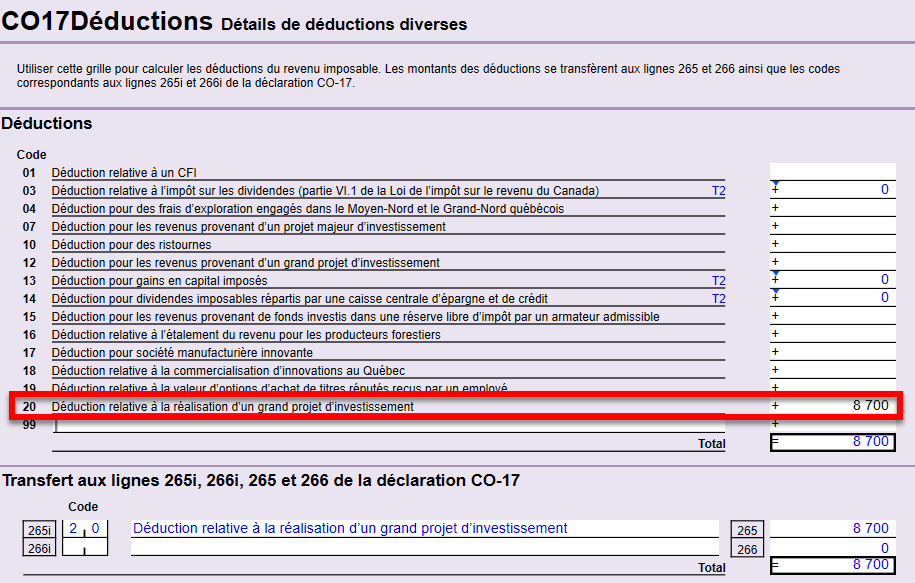

- Ajout d’un nouveau Code 20 (Déduction relative à la réalisation d’un grand projet d’investissement) pour calculer les lignes 265/266 et 265i/266i à la page 3. Pour sélectionner le nouveau code, entrez un montant sur la grille de calcul CO17Déductions.

CO-771, Calcul de l’impôt sur le revenu d’une société

- Mise à jour mineure basée sur la version 2023-12 du formulaire.

- Les taux d’imposition calculés aux sections 11 et 12 restent inchangés.

- Ajout du nouveau Code 20 (Déduction pour grands projets d’investissement) aux lignes 18j et 18pi.

CO-771.1.2.1.2, Revenus d’une société provenant d’une entreprise admissible qu’elle exploite au Canada (société qui est un membre ou un membre désigné d’une société de personnes)

- Actualisé à la version 2023-09.

- Suppression des lignes 12a et 14a dans la partie 3.

- Différentes parties du formulaire ont été réorganisées.

CO-1029.8.33.13, Crédit d’impôt relatif à la déclaration des pourboires

- Ce formulaire demeure inchangé. Toutefois, divers taux ont été mis à jour pour tenir compte de la période de l’année civile 2024 dans la case 07 de la partie 2.

CO-1029.8.36.EM, Crédit d’impôt relatif aux ressources

- Actualisé à la version 2023-09.

- Suppression des cases à cocher 05 n et 05o dans la partie 2, car elles ne sont plus applicables.

- Suppression de la partie 11 (Partie remboursable de la bonification temporaire provenant d’une année passée).

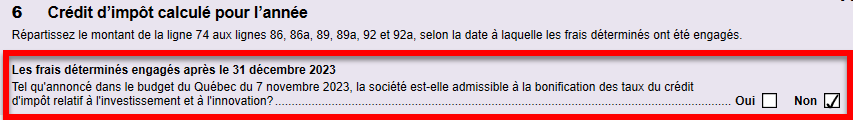

CO-1029.8.36.II, Crédit d’impôt pour investissement et innovation

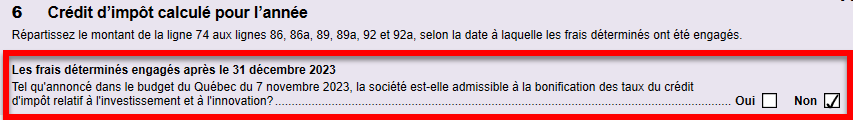

- Actualisé à la version 2023-09.

- Cette version du formulaire inclut également les modifications du mini-budget suivantes qui ont été annoncées par le ministre des Finances du Québec le 7 novembre 2023. Pour en savoir plus, consultez le Bulletin d’information du gouvernement du Québec à ce sujet.

- Ajout d’une nouvelle question dans la partie 6 pour tenir compte des changements budgétaires.

- Si vous répondez Oui à cette nouvelle question, les taux aux lignes 87, 90 et 93 utiliseront le crédit d’impôt bonifié suivant, basé sur le mini budget :

- Ligne 87 : 25 % pour un bien déterminé acquis pour être utilisé principalement dans un territoire à faible vitalité économique.

- Ligne 90 : 20 % pour un bien déterminé acquis pour être utilisé principalement dans un territoire à vitalité économique intermédiaire.

- Ligne 93 : 15 % pour un bien déterminé acquis pour être utilisé principalement dans un territoire à forte vitalité économique.

- Partie 8.2.1 Taux de remboursement pour l’année d’imposition — Pour qu’une société admissible puisse bénéficier pleinement du remboursement du Crédit d’impôt pour investissement et innovation pour une année d’imposition donnée, ses actifs et revenus bruts, applicables pour l’année d’imposition, ne doivent pas dépasser 50 millions de dollars. De plus, une société admissible ne peut pas bénéficier de ce crédit d’impôt si ses actifs ou ses revenus bruts pour l’année d’imposition sont égals ou supérieurs à 100 millions de dollars.

- Des modifications seront apportées afin de supprimer l’exigence relative aux actifs et aux revenus bruts afin de permettre à une société admissible de bénéficier de ce crédit d’impôt, peu importe le total de ses impôts pour cette année d’imposition.

- Lorsque l’année d’imposition d’une société commence après le 31 décembre 2023, le montant à la ligne 124 sera calculé à 0 $ afin de calculer un remboursement de 100 % à la ligne 129, peu importe le seuil d’actif ou de revenu brut.

CO-1029. 8.36.IN, Crédit d’impôt pour investissement

- Suppression des cases à cocher pour les Dépenses admissibles engagées à la page 1, car elles ne sont plus applicables.

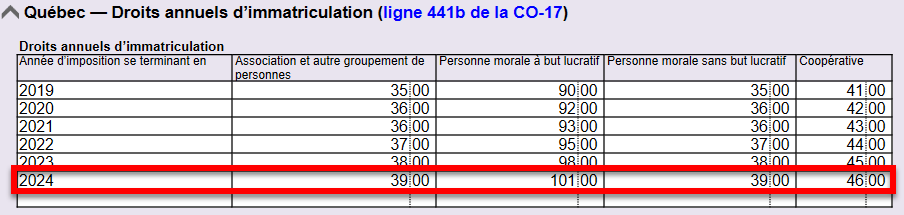

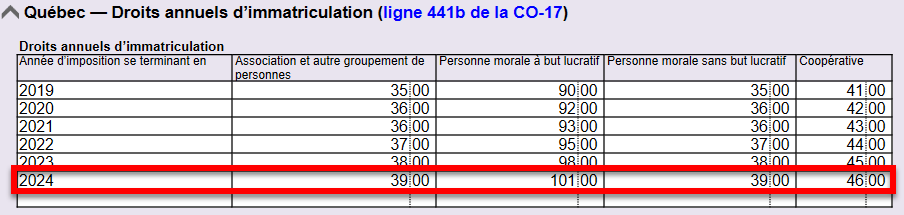

Grille des ConstantesImpôt

- La grille des ConstantesImpôt a été mise à jour avec les droits annuels d’immatriculation de 2024 aux fins de calculer la ligne 441b de la déclaration CO-17.

Mises à jour mineures

Les formulaires suivants ont fait l’objet de mises à jour mineures :

- CO-1029.8.33.6, Crédit d’impôt pour stage en milieu de travail

- CO-1029.8.33.CS, Crédit d’impôt pour le maintien en emploi des personnes ayant des contraintes sévères à l’emploi

- FM-220.3, Remboursement d’impôts fonciers accordé aux producteurs forestiers

- CO-156.EN, Entente concernant les plafonds régionaux relatifs à la déduction additionnelle pour les frais de transport d’une PME manufacturière.

- CO-156.TR, Déduction additionnelle pour les frais de transport d’une PME manufacturière.

- CO-156.TZ, Déduction additionnelle pour les frais de transport d’une PME située dans la zone éloignée particulière

- TP-1086.R.23.12, Frais engagés pour réaliser des travaux sur un immeuble

T2 : Plafond de déduction des frais d’automobile de 2024

TaxCycle T2 comprend maintenant les plafonds de déduction des frais d’automobile et les taux des avantages relatifs à l’utilisation d’une automobile pour les entreprises applicables en 2024 annoncés par le ministère des Finances le 18 décembre 2023. Il s’agit notamment des changements suivants, qui prendront effet à partir du 1er janvier 2024 :

- Annexe 8 et A8Saisie détaillée

- Le plafond de la DPA pour les véhicules de tourisme de la catégorie 10.1 a augmenté à 37 000 $ pour les véhicules neufs et usagés acquis le 1er janvier 2023 ou plus tard.

- Le plafond de la DPA pour les véhicules de tourisme à zéro émission de la catégorie 54 reste fixé à 61 000 $ avant impôt pour les véhicules neufs et d’occasion.

- Grille de calcul véhicules à moteur

- Les frais de location déductibles sont passés à 1 050 $ pour les nouveaux contrats de location conclus à partir du 1er janvier 2024.

- La déduction d’intérêts maximale admissible a augmenté à 350 $ pour les prêts automobiles neufs contractés le 1er janvier 2024 ou après cette date.

Formulaires T1/TP1 en mode aperçu et calculs pour 2023

Cette version met à jour les annexes T1 fédérales et provinciales, ainsi que de nombreux formulaires selon les plus récentes versions disponibles de l’Agence du revenu du Canada (ARC). La déclaration TP1 et toutes ses annexes ont également été mises à jour pour refléter les dernières versions disponibles de Revenu Québec.

Tous les formulaires, autres que les formulaires d’autorisation, sont en mode de prévisualisation et incluent un filigrane Aperçu. Nous supprimerons le filigrane une fois que nous aurons reçu l’approbation de la T1 condensée et du code à barres de l’ARC, ainsi qu’un certain nombre de formulaires à l’état final, et que nous aurons terminé la vérification des reports et calculs. Nous anticipons pouvoir retirer le filigrane vers la mi-janvier.

Effectuez une mise à jour vers cette version pour utiliser les formulaires les plus récents et les nouveaux calculs apportés aux modules T1 et TP1. Vous pouvez commencer à saisir des données, mais vous devez attendre la certification de l’ARC et de Revenu Québec avant de produire des déclarations. Nous vous conseillons également de ne pas reporter par lots des fichiers vers 2023 avant l’achèvement de ces changements.

Nouveaux formulaires

Annexe 12 — Crédit d’impôt pour la rénovation d’habitations multigénérationnelles (CIRHM)

- Vous pouvez demander ce nouveau crédit à la ligne 45355 sur la T1.

Annexe 15 — Compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP)

- Vous pouvez demander cette déduction à la ligne 20805 sur la T1.

- Le feuillet T4FHSA comprend à la fois le montant des cotisations versées en 2023 ainsi que tout montant imposable pour l’année déclarés aux lignes 12905 ou 12906 sur la T1.

- Les résidents du Québec peuvent recevoir un relevé 32 pour tout montant imposable déclaré dans leur déclaration TP1.

T1356 — Crédit d’impôt de la Colombie-Britannique pour les immeubles propres

- Vous pouvez demander ce crédit sur le formulaire BC479, Crédits de la Colombie-Britannique.

T1279 — Crédit d’impôt de la Saskatchewan pour l’exploration minière

- Vous pouvez demander ce crédit sur le formulaire SK428, Impôt de la Saskatchewan.

Ajouts aux formulaires

Annexe 3 — Règle sur les reventes précipitées de biens immobiliers résidentiels

- Les unités de logement détenues pendant moins de 365 jours consécutifs sont assujetties à la nouvelle règle sur les reventes précipitées de biens immobiliers résidentiels.

- Le bénéfice tiré de la vente est entièrement imposable à titre de revenu d’entreprise et doit être déclaré sur le formulaire T2125. Une perte sur la vente est réputée nulle.

Annexe 6 — Allocation canadienne pour les travailleurs

- En 2023, l’ARC pourrait avoir versé automatiquement une avance sur l’allocation canadienne pour les travailleurs pour les personnes admissibles.

- Utilisez cette nouvelle section pour calculer le montant de l’avance, qui est déclaré sur le formulaire RC210 et ajouté à l’impôt à payer pour l’année à la ligne 41500 de votre déclaration.

BC479 — Crédit d’impôt pour locataire

- Le nouveau crédit d’impôt pour les locataires de la Colombie-Britannique offre 400 $ aux personnes et familles locataires dont le revenu ajusté est inférieur ou égal à 60 000 $.

- Les personnes et les familles dont le revenu ajusté est supérieur à 60 000 $ et inférieur à 80 000 $ peuvent bénéficier d’un montant réduit.

Formulaires supprimés

Les formulaires suivants ont été supprimés, car les déductions ou crédits correspondants ne sont plus disponibles :

- T777S, État des dépenses d’emploi liées au travail à domicile en raison de la COVID-19

- T2200S, Déclaration des conditions d’emploi liées au travail à domicile en raison de la COVID-19

- T1B, Demande de déduction du remboursement des prestations fédérales liées à la COVID-19 dans une année précédente

- T2039, Crédit d’impôt pour l’amélioration de la qualité de l’air

- La ligne T1 47557 demeure pour 2023 pour tout crédit attribué au particulier par des sociétés de personnes dont les exercices ont commencé en 2022.

- ONS12, Crédit d’impôt aux aînés pour la sécurité à domicile

- SKS12, Crédit d’impôt de la Saskatchewan pour la rénovation domiciliaire

Nous avons également retiré le Crédit d’impôt de l’Ontario pour les vacances et le Crédit d’impôt de l’Ontario pour la formation du formulaire ON479, Crédits de l’Ontario, car ils ne s’appliquent plus.

Mise à jour de TaxCycle T3010

T3010, Déclaration de renseignements des organismes de bienfaisance enregistrés

- Mise à jour vers la version 24 pour refléter les nouvelles exigences en matière de rapports. À compter de janvier 2024, les organismes de bienfaisance qui produisent le formulaire T3010 devront choisir entre deux versions du formulaire, selon la date de fin de leur exercice financier.

- Les organismes de bienfaisance qui produisent une déclaration pour les exercices se terminant le 30 décembre 2023 ou avant doivent utiliser la version 23 du formulaire T3010.

- Les organismes de bienfaisance qui produisent une déclaration pour les exercices se terminant le 31 décembre 2023 ou après doivent utiliser la version 24 du formulaire T3010.

- L’ARC n’acceptera pas les déclarations produites avec la mauvaise version du formulaire T3010 et répondra par une lettre expliquant comment obtenir la bonne version du formulaire sur son site Web. Pour en savoir plus, lisez la page de l’ARC à propos de la T3010 Déclaration de renseignements des organismes de bienfaisance enregistrés.

- La question 3 a été ajoutée à l’annexe 1.

- Ajout des nouvelles lignes suivantes : 4101, 4102, 4157, 4158, 4576, et 4577.

- Suppression des lignes 4180 et 4505.

T1441, Versements admissibles : Subventions à des donataires non reconnus

- Mise à jour vers la version 24, que tous les organismes de bienfaisance qui remplissent le formulaire T1441 doivent désormais utiliser pour toutes les périodes fiscales.

- Ajout d’une nouvelle annexe 8 à la page 2. Vous devez remplir cette nouvelle annexe si vous répondez Oui à la question C17 du formulaire T3010 ou de la grille de calcul Info. Cette question est partagée entre les deux formulaires, ce qui signifie que si vous la mettez à jour sur un formulaire, elle sera automatiquement mise à jour sur l’autre.

Modifications apportées aux modèles

- Lettre d’avant-saison T3 — Ajout d’un paragraphe et d’un formulaire à propos de la Taxe sur les logements sous-utilisés (UHT-2900), y compris la date limite de production. La lettre a également été mise à jour afin que la section biens immobiliers apparaisse toujours. Le nom du mandataire s’affiche désormais correctement.

- T3 2023 — Un paragraphe a été ajouté à la lettre client (LettreC, LettreJ) pour indiquer qu’à partir du 1er janvier 2024, les versements supérieurs à 10 000 $ devront être effectués par voie électronique.

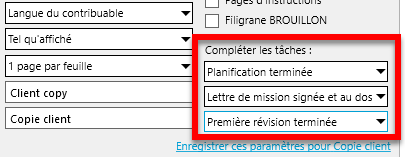

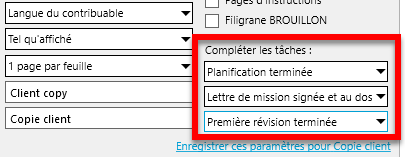

Traitement des demandes de clients

- Options d’impression/PDF : Les éléments de flux des travaux du menu déroulant Compléter les tâches, de la boîte de dialogue de configuration de l’impression, n’affichent plus que les tâches accomplies manuellement et non plus les éléments de flux des travaux automatisés.

Résolution des problèmes connus

- TaxFolder — Résolution d’un problème où l’événement de flux des travaux signé n’était pas mis à jour correctement lorsqu’une demande de signature électronique était renvoyée par TaxCycle, puis signée par le client.

- TaxFolder — Correction d’un problème où le renvoi d’une demande de signature électronique effaçait par erreur l’état du champ de signature. Ajout du texte « Renvoyé » dans le champ pour mieux communiquer l’état de la demande de signature.

- TaxFolder — L’historique du suivi des signatures électroniques indique désormais la date et l’heure de l’événement signé.

- TaxCycle T2 — Mise à jour des calculs de l’assistance gouvernementale sur les formulaires T661 et RD-222 afin d’exclure les dépenses de RS&DE inscrites sur les formulaires RD-102.9 et RD-1029.8.6 du Québec si les dépenses calculées ont été engagées par une société de personnes dont la société est membre.

- Ce rajustement touche les déclarations T2 avec les formulaires RD-102.9 et RD-1029.8.6 remplis dont les dépenses admissibles ont été engagées par une société de personnes dont la société est membre.

- Les lignes touchées sont 429 et 513 sur le formulaire T661 et la ligne 71 sur le RD-222.

État des reports de fichiers de 2022 à 2023

À compter de cette version, les reports de fichiers de 2022 à 2023 suivants sont actualisés. Cependant, nous vous suggérons fortement d’effectuer des reports par lots uniquement pour les modules qui sont prêts pour la production dans la liste ci-dessous. Nous anticipons que le reste des modules seront finalisés plus tard en janvier.

Prêts à reporter par lots :

- T2/CO-17 — Reports de TaxCycle, ProFile®, Taxprep®, Cantax®, DT Max® pour créer des fichiers dont l’année se termine jusqu’au 31 mai 2024

- T4, T4A, Relevé 1/Relevé 2 — TaxCycle, ProFile®, Taxprep®, Cantax®

- T4PS — TaxCycle, ProFile®, Taxprep®, Cantax®

- T4A-RCA — TaxCycle, ProFile®

- T5, Relevé 3 — TaxCycle, ProFile®, Taxprep®, Cantax®

- T2202 — ProFile®, Taxprep®

- T5018 — TaxCycle, ProFile®, Taxprep®, Cantax®

- T3010/TP-985.22 — TaxCycle, ProFile®, Taxprep®, Cantax®

- NR4 — TaxCycle, ProFile®, Taxprep®, Cantax®

- Formulaires — TaxCycle, ProFile®, Taxprep®, Cantax®

- Relevé — TaxCycle, ProFile®, Taxprep®, Cantax®

Attendre pour reporter par lots :

- T1/TP1 — TaxCycle, ProFile®, Taxprep®, Cantax®, DT Max®

- T3/TP-646, Relevé 16 — TaxCycle, ProFile®, Taxprep®, Cantax®, DT Max®

- T5013/TP-600, Relevé 15 — TaxCycle, ProFile®, Taxprep®, Cantax®

État des déclarations et des feuillets fédéraux de 2023

- T1 — Aperçu des formulaires et calculs de 2023. Vous pouvez commencer à saisir des données, mais vous devrez attendre pour la certification de l’ARC avant de produire des déclarations.

- T2 — Certifié pour produire des déclarations avec des fins d’exercice allant jusqu’au 31 mai 2024.

- T3RET — En cours. Attendre avant de produire les déclarations de 2023.

- Feuillets T3 — En cours. Attendre avant de produire les feuillets de 2023.

- NR4 (dans le module T3) — En cours. Attendre avant de produire les déclarations de 2023.

- T4 — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- T4A — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- T4PS — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- T4A-RCA — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- T5 — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- T5013FIN — En cours. Attendre avant de produire les déclarations de 2023.

- Sommaire de feuillet T5013 — En cours. Attendre avant de produire les déclarations de 2023.

- T5018 — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- Feuillets NR4 (module NR4 autonome) — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- Feuillets T4A-NR (dans le module NR4) — Prêt à transmettre dès l’ouverture du système le 8 janvier 2024.

- T3010 — Prêt à transmettre.

État des déclarations et des relevés du Québec de 2023

- TP1 — Aperçu des formulaires et calculs de 2023. Veuillez attendre pour une mise à jour ultérieure avant de produire ces formulaires.

- TP-646 — En cours. Attendre avant de produire les déclarations de 2023.

- Relevé 16 — En cours. Attendre avant de produire les déclarations de 2023.

- TP-600 — En cours. Attendre avant de produire les déclarations de 2023.

- Relevé 15 — En cours. Attendre avant de produire les déclarations de 2023.

- Relevé 1 — Prêt pour la production.

- Relevé 2 — Prêt pour la production.

- Relevé 3 — Prêt pour la production.

- Relevé 24 — Prêt pour la production.

- Relevé 31 — Prêt pour la production.

- TP-985.22 — Prêt pour la production.