| REPORT DE FICHIERS |

| TaxCycle T2 |

|

| ProFile® T2 |

|

| Cantax® T2 |

|

| Taxprep® T2 |

|

| DT Max® T2 |

|

| PRODUCTION PAR VOIE ÉLECTRONIQUE ET SERVICES |

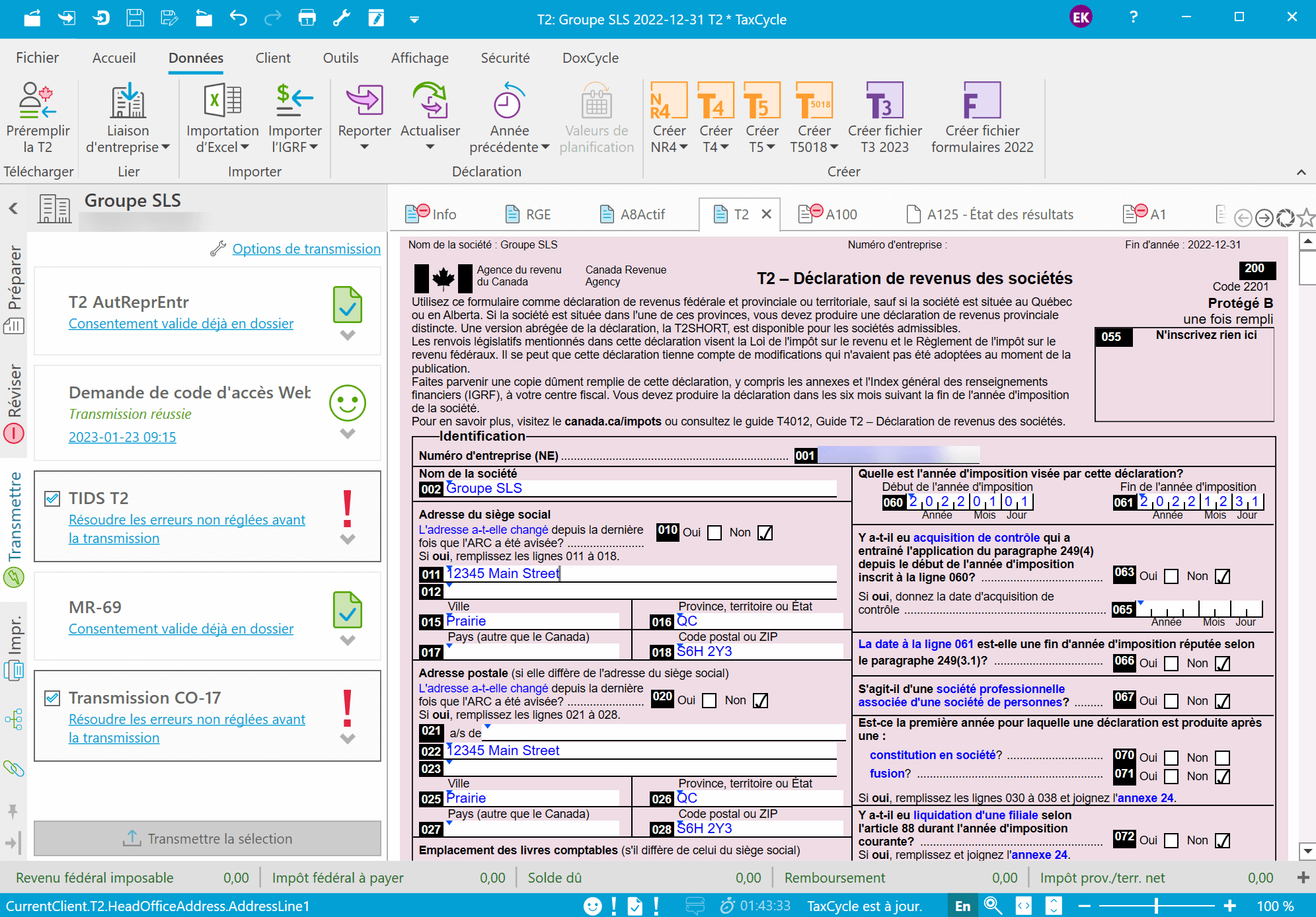

| Transmission par Internet des déclarations des sociétés T2 (y compris les déclarations modifiées) |

|

| Préremplir la T2 |

|

| Joindre un document à l'aide d'un logiciel T2 |

|

| Demande d’un code d'accès Web (CAW) |

|

| T2 Pré-validation |

|

| Demande/Annulation d’une autorisation de l’entreprise (anciennement le RC59 et RC59X) |

|

| T1135 par la TED |

|

| T106 par la TED |

|

| T1134 par la TED |

|

| SGDBE Services de soumission de documents par voie électronique (e-Doc : T106, T1134, T1135) |

|

| RC4649 Déclaration - Pays par pays |

|

| T2 ASAI TED |

|

| T2 Déclarations spéciales et choix (DSC) |

|

| Production en ligne des déclarations CO-17 du Québec (y compris les déclarations modifiées) |

|

| MR-69 du Québec |

|

| AT1 Net File (y compris les déclarations modifiées) |

|

| IMPORTATION/EXPORTATION DE DONNÉES |

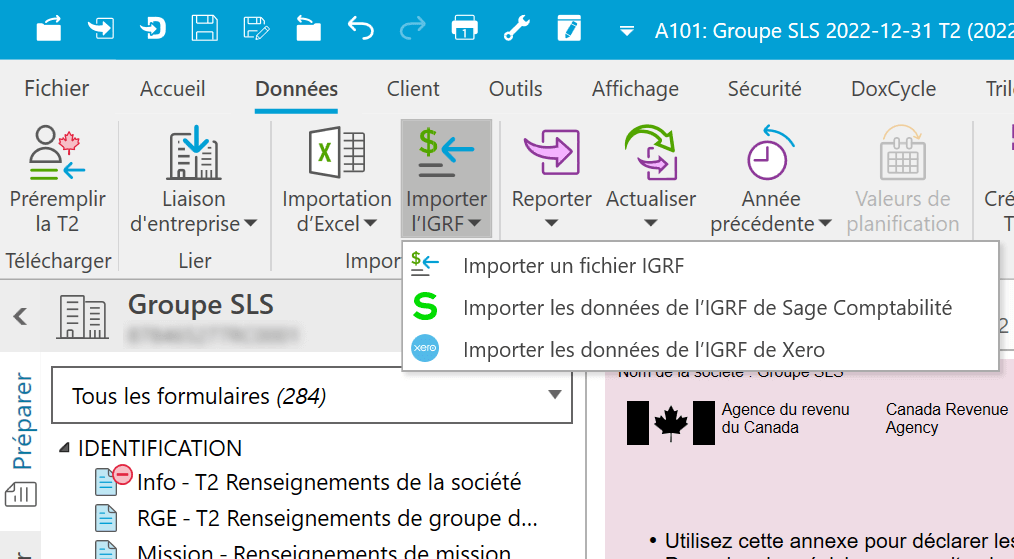

| Importer l’index général des renseignements financiers (IGRF) de CaseWare®, QuickBooks®, CCH Engagement, Sage®, Xero®, CSV |

|

| Liaison d'entreprise |

|

| Importer Microsoft Excel® dans n’importe quel formulaire |

|

| Créer des T4, T5, T5018, NR4 et des fichiers des formulaires à partir d’une déclaration de revenus T2 |

|

| INDEX GÉNÉRAL DES RENSEIGNEMENTS FINANCIERS (IGRF) |

| A100 — Renseignements du bilan |

|

| A101 — Information du bilan d’ouverture |

|

| A125 — Renseignements de l’état des résultats |

|

| A140 — État sommaire |

|

| A141 — Liste de contrôle des notes |

|

| Notes aux états financiers |

|

| DÉCLARATION FÉDÉRALE ET ANNEXES |

| T2 — Déclaration de revenus des sociétés |

|

| T2-ADJ — Notes de redressement |

|

| T2CodeàBarres — T2 Code à barres |

|

| Annexe 1 — Revenu net (perte nette) aux fins de l'impôt sur le revenu |

|

| Annexe 2 — Dons de bienfaisance et autres dons |

|

| Annexe 3 — Dividendes reçus, dividendes imposables versés et calcul de l'impôt de la partie IV |

|

| Annexe 4 ─ Continuité et application des pertes de la société |

|

| Annexe 5 ─ Calcul supplémentaire de l'impôt |

|

| Annexe 6 ─ Résumé des dispositions des immobilisations |

|

| Annexe 7 ─ Calcul du revenu de placements total et du revenu provenant d’une entreprise exploitée activement |

|

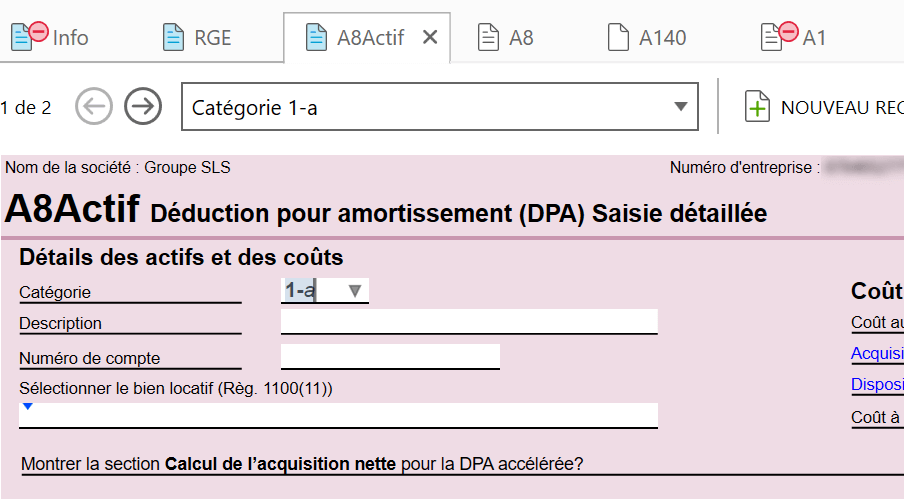

| Annexe 8 ─ Déduction pour amortissement (DPA) |

|

| Annexe 9 — Sociétés liées et sociétés associées |

|

| Annexe 10 — Déduction pour montant cumulatif des immobilisations admissibles |

|

| Annexe 11 — Transactions avec des actionnaires, des cadres ou des employés |

|

| Annexe 12 — Déductions relatives aux ressources |

|

| Annexe 13 — Continuité des réserves |

|

| Annexe 14 — Paiements divers versés à des résidents |

|

| Annexe 15 — Régimes de revenu différé |

|

| Annexe 16 — Déduction pour ristournes |

|

| Annexe 17 — Déductions pour caisses de crédit |

|

| Annexe 18 — Remboursement fédéral et provincial ou territorial au titre des gains en capital |

|

| Annexe 19 — Renseignements sur les actionnaires non-résidents |

|

| Annexe 20 — Partie XIV - Impôt supplémentaire des sociétés non-résidentes |

|

| Annexe 21 — Crédits fédéraux et provinciaux ou territoriaux pour impôt étranger et crédit fédéral pour impôt sur les opérations forestières |

|

| Annexe 22 — Fiducie non résidente à pouvoir discrétionnaire |

|

| Annexe 23 — Convention entre sociétés privées sous contrôle canadien associées pour l’attribution de la limite de dépenses |

|

| Annexe 24 — Sociétés nouvellement constituées, sociétés fusionnées ou sociétés mères qui liquident une filiale |

|

| Annexe 25 — Investissements dans des sociétés étrangères affiliées |

|

| Annexe 27 — Calcul de la déduction pour des bénéfices de fabrication et de transformation au Canada |

|

| Annexe 28 — Choix de ne pas être une société associée |

|

| Annexe 29 — Paiements à des non résidents |

|

| Annexe 30 (T1263) — Paiements à des tiers pour la RS&DE |

|

| Annexe 31— Crédit d’impôt à l’investissement – société |

|

| Annexe 32 — T661 Demande pour les dépenses de la RS&DE |

|

| Annexe 33 — Capital imposable utilisé au Canada - Grandes sociétés |

|

| Annexe 34 — Capital imposable utilisé au Canada - Institutions financières |

|

| Annexe 35 — Capital imposable utilisé au Canada - Grandes compagnies d’assurance |

|

| Annexe 37 — Calcul du crédit de surtaxe inutilisé |

|

| Annexe 38 — Impôt de la partie VI sur le capital des institutions financières |

|

| Annexe 39 — Convention entre les institutions financières liées - Impôt de la Partie VI |

|

| Annexe 42 — Calcul du crédit d'impôt de la Partie I inutilisé |

|

| Annexe 43 — Calcul de l’impôt des parties IV.1 et VI.1 |

|

| Annexe 44 — Transactions avec un lien de dépendance |

|

| Annexe 45 — Convention concernant l’obligation de payer l’impôt de la Partie VI.1 |

|

| Annexe 47 — (T1131) Crédit d'impôt pour production cinématographique ou magnétoscopique canadienne |

|

| Annexe 48 — (T1177) Crédit d'impôt pour services de production cinématographique ou magnétoscopique |

|

| Annexe 49 — Convention entre SPCC associées pour l’attribution de la limite des dépenses |

|

| Annexe 50 — Renseignements sur les actionnaires |

|

| Annexe 53 — Calcul du compte de revenu à taux général (CRTG) |

|

| Annexe 54 — Calcul du compte de revenu à taux réduit (CRTR) |

|

| Annexe 55 — Impôt de la partie III.1 sur les désignations excessives de dividendes déterminés |

|

| Annexe 56 — Impôt de la partie II.2 sur les rachats de capitaux propres |

|

| Annexe 58 — Crédit d'impôt pour la main-d'oeuvre journalistique canadienne |

|

| Annexe 59 — Déclaration de renseignements pour les titres non admissibles |

|

| Annexe 60 (T661 Partie 2) — Demande pour la RS&DE |

|

| Annexe 61 (T1145) — Convention pour attribuer l’aide pour la RS&DE entre personnes ayant un lien de dépendance |

|

| Annexe 62 (T1146) — Convention pour transférer des dépenses admissibles relatives à des contrats de RS&DE entre personnes ayant un lien de dépendance |

|

| Annexe 63 — Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs |

|

| Annexe 65 — Crédit d'impôt pour l'amélioration de la qualité de l'air |

|

| Annexe 67 – Dividende pour la relance au Canada |

|

| Annexe 68 – Impôt supplémentaire pour les banques et les assureurs-vie |

|

| Annexe 71 — Somme à inclure dans le revenu des sociétés membres de sociétés de personnes à palier unique |

|

| Annexe 72 — Somme à inclure dans le revenu des sociétés membres de sociétés de personnes à palier à copies |

|

| Annexe 73 — Sommaire des sommes à inclure dans le revenu pour les sociétés qui sont membres de sociétés de personnes |

|

| Annexe 75 — Crédit d'impôt à l'investissement dans les technologies propres |

|

| Annexe 76 — Crédit d'impôt à l'investissement pour la fabrication de technologies propres |

|

| Annexe 78 — Crédit d'impôt à l'investissement pour le captage, l'utilisation et le stockage du carbone |

|

| Annexe 88 — Activités des entreprises sur Internet |

|

| Annexe 89 — Demande de vérification du solde du compte de dividendes en capital |

|

| Annexe 91 — Renseignements concernant les demandes d'exonération selon une convention fiscale |

|

| Annexe 97 — Renseignements supplémentaires sur les sociétés non-résidentes au Canada |

|

| Annexe 130 — Restriction des dépenses excessives d'intérêts et de financement |

|

| Annexe 150 — Revenu net (perte nette) aux fins de l'impôt sur le revenu des compagnies d'assurance (années d'imposition 2023 et suivantes) |

|

| Annexe 151 — Revenu de placements des biens d'assurance désignés pour les compagnies d'assurance (années d'imposition 2023 et suivantes) |

|

| GRILLES DE CALCUL |

| Info — Renseignements de la société |

|

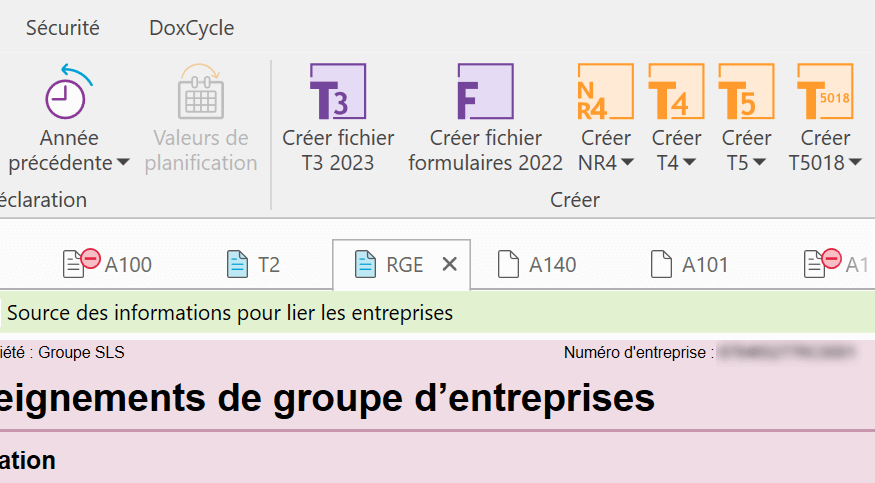

| RGE — Renseignements de groupe d’entreprises |

|

| Optimisations |

|

| VéhiculeMoteur — Grille de calcul relative aux véhicules à moteur |

|

| Location — Revenus de location |

|

| SommaireLocation — Sommaire du revenu de location |

|

| GrilleA1Financement — Grille de calcul de la déduction pour les dépenses de financement |

|

| GrilleA1RemboursementIncitatif — Grille de calcul A1 pour remboursement incitatif |

|

| GrilleA2 — Grille de calcul A2 Dons |

|

| GrilleA3DividendesVersés — Grille de calcul A3 Dividendes versés |

|

| A4PerteRep ─ Grille pour le report rétrospectif d’une perte |

|

| GrilleA4 ─ Grille de calcul continuité d'une perte |

|

| A6M — Dispositions d'immobilisations - saisie détaillée |

|

| GrilleA7 — Revenu de placement total ajusté (RPTA) |

|

| A8Actif — Déduction pour amortissement |

|

| A8SommaireActifs — Sommaire des actifs |

|

| A8Choix — Déduction pour amortissement |

|

| A8Note — Variables pour le brien relatif à l'incitatif à l'investissement accéléré (BIIA) |

|

| GrilleA8Conc — Grille de calcul conciliation des immobilisations |

|

| GrilleA13 — Grille de calcul réserves comptables selon les états financiers |

|

| A21 — Grille de calcul Crédit d’impôt étranger provincial/territorial |

|

| GrilleA31 — Grille de calcul réserves comptables selon les états financiers |

|

| GrilleA32PlafondMRVR — T661 Plafond global sur le montant de remplacement visé par règlement |

|

| GrilleA32 — Grille de calcul T661 aide gouvernementale |

|

| GrilleA53 — Grille de redressement Compte de revenu à taux général A53 (CRTG) |

|

| GrilleA54 — Grille calcul du compte de revenu à taux réduit A54 (CRTR) |

|

| Grille CDC année courante — T2054 année courante |

|

| Grille CDC année prochaine — T2054 année prochaine |

|

| Grille CDC année précédente — T2054 année précédente |

|

| ConstantesImpôt — Grille des constantes d’impôt |

|

| AcomptesProvisionnelsFédéraux — Acomptes provisionnels fédéraux |

|

| GrillePaiementImpôt — Grille impôt payé |

|

| GrilleT2DateÉchéancePaiement — Grille de calcul date d’échéance de paiement |

|

| Intérêts — Grille de calcul intérêts et pénalité pour production tardive |

|

| Mission — Informations du client aux fins de la mission |

|

| Facturation — Grille de calcul Facturation |

|

| ChampsPersonnalisés — Champs Personnalisés |

|

| DÉCLARATIONS, ANNEXES ET GRILLES DE CALCUL PROVINCIALES |

| Déclarations AT1 de l’Alberta (voir ci-dessous) |

|

| Colombie-Britannique : A421, A422, A423, A425, A425, A427, A428, A429, A430, A432, ImpôtOpérationsForestières-CB |

|

| Manitoba : A380, A381, A383, A384, A385, A387, A388, A389, A390, A392, A394 |

|

| Nouveau-Brunswick : A360, A362, A365, A366, A367 |

|

| Terre-Neuve-et-Labrador : A300, A301, A302, A303, A305, A306, A307, A308, A309, A310, A311 |

|

| Territoires-du-Nord-Ouest : A460, A461 |

|

| Nouvelle-Écosse : A340, A341, A343, A344, A345, A346, A347, A348, A349, A350, A351, A352, A353, A360, A366, A367 |

|

| Nunavut : S480, S481 |

|

| Ontario : A500, A501, A502, A504, A506, A507, A508, GrillleA508, A510, A511, A512, A513, A514, A515, A516, A517, A524, A525, A550, A554, A556, A558, A560, A564, A566, A568, A569, A570, A572 |

|

| Île-du-Prince-Édouard : A320, A321, A322 |

|

| Déclarations CO-17 du Québec (voir ci-dessous) |

|

| Saskatchewan : A400, A402, A403, A404, A410, A411, SCT1 |

|

| Yukon : A440, A441, A442, A443, A444 |

|

| PRODUCTION ET AUTORISATION |

| AutReprEntr — Autoriser un représentant |

|

| AutReprEntrAnnule — Annuler un représentant |

|

| AutReprEntr Résultats — Historique des transmissions et résultats |

|

| MBAuth — Autorisation ou annulation relative à un représentant |

|

| MR-69 — Autorisation relative à la communication de renseignements ou procuration |

|

| RésultatsMR69 — MR-69 Pièces jointes et résultats |

|

| AT4930 — Formulaire de consentement de l'Alberta |

|

| T183 — Déclaration de renseignements des sociétés pour la transmission électronique |

|

| DéclarationT2TIDS — Modalités et conditions d’utilisation pour la TIDS T2 |

|

| T2ModalitésCourrierEnligne — Modalités d'utilisation du courrier en ligne T2 |

|

| GrilleT2TIDS — Grille de calcul de production par Internet |

|

| JoindreUnDocument — Joindre un document pour les déclarations de revenus des sociétés T2 produites par voie électronique |

|

| Prévalidation — Production pour prévalider |

|

| CO-1000.TE — Production en ligne d’une déclaration de revenus des sociétés |

|

| Feuillet T106 |

|

| T106S — Déclaration de renseignements sur les opérations avec lien de dépendance effectuées avec les non-résidents |

|

| GrilleTransmissionT106 — Grille de transmission électronique du T106 |

|

| T1044 — Déclaration de renseignements des organismes sans but lucratif (OSBL) |

|

| GrilleT1044 — Grille de calcul déclaration de renseignements pour OSBL |

|

| T1134 — Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées |

|

| GrilleTransmissionT1134 — Grille de transmission électronique du T1134 |

|

| T1134Sup — T1134 Supplément |

|

| T1135 — Bilan de vérification du revenu étranger |

|

| GrilleTransmissionT1135 — Grille de transmission électronique du T1135 |

|

| T2DD — Demande de dépôt direct (RC366) |

|

| AGRI — État A/B AgriStabilité/AgriInvestissement |

|

| AGRIInv — Rajustement de l'inventaire agricole |

|

| AgriRésultatsTransmission — Résultats de la transmission électronique du formulaire AgriStabilité |

|

| SCT1 — Déclaration d'impôt sur le capital de la Saskatchewan |

|

| TX19 — Demande d'un certificat de décharge |

|

| FORMULAIRES ET GRILLES DE CALCUL CO-17 DU QUÉBEC |

| CO-17 — Déclaration de revenus des sociétés |

|

| CO-17.SP — Déclaration de revenus et de renseignements des sociétés sans but lucratif |

|

| CO-17.A.1 — Revenu net fiscal |

|

| QC1Ajout — CO17.A.1 Crédits d’impôt imposables |

|

| QC1AutresDéductions — CO17.A.1 Crédits d’impôt imposables |

|

| QC1Déduction — CO17.A.1 Crédits d’impôt non imposables |

|

| QC1DéductionsAdditionnelles — CO17.A.1 Déductions additionnelles |

|

| QC1AutresDéductions — Autres déductions |

|

| CO-17.B — Rajustement du revenu provenant d’une société de personnes |

|

| CO-17.B.1 — Somme à inclure dans le revenu d’une société membre d’une société de personnes à palier unique |

|

| CO-17.B.2 — Somme à inclure dans le revenu d’une société membre d’une société de personnes à paliers multiples |

|

| CO-17.CE — Activités des entreprises sur Internet |

|

| CO-17S.2 — Dons de bienfaisance et autres dons |

|

| GrilleQC2 — Grille de calcul des dons du Québec |

|

| CO-17S.3 — Dividendes reçus et dividendes imposables versés |

|

| CO-17S.4 — Continuité et application des pertes de la société |

|

| GrilleQC4 — Grille de calcul de continuité d’une perte du Québec |

|

| CO-130.A — Déduction pour amortissement |

|

| CO-130.AD — Déduction pour amortissement à l’égard de biens relatifs à la passation en charges immediate |

|

| CO-130.B — Déduction relative à des immobilisations incorporelles |

|

| CO-17S.8 — Liste des placements |

|

| CO-17S.8.CS — Liste des placements pour certaines sociétés |

|

| CO-17S.9 — Sociétés liées et sociétés associées |

|

| CO-17S.10 — Transactions avec des actionnaires, des cadres ou des employés |

|

| CO-17S.10A — Transactions entre sociétés ayant un lien de dépendance |

|

| CO-17S.11 — Continuité des provisions |

|

| CO-17S.12 — Paiements de redevances ou d’honoraires, ou autres paiements semblables |

|

| CO-17S.14 — Renseignements sur les actionnaires non-résidents |

|

| CO-17S.21 — Crédit pour impôt étranger |

|

| CO-17S.28 — Choix de ne pas être une société associée à travers une tierce société |

|

| CO-17S.36 — Société nouvellement constituées, société fusionnées ou société mères qui liquident une filiale |

|

| CO-17S.50 — Renseignements sur les actionnaires |

|

| CO-17S.232 — État de l'aliénation d'immobilisations |

|

| CO-130.A — Déduction pour amortissement |

|

| QC8SommaireActifs — Sommaire des actifs |

|

| CO-156.EN — Entente concernant les plafonds régionaux relatifs à la déduction additionnelle pour les frais de transport d’une PME manufacturière |

|

| CO-156.TR — Déduction additionnelle pour les frais de transport d'une PME manufacturière |

|

| CO-156.TZ — Déduction additionnelle pour les frais de transport d’une PME située dans la zone éloignée particulière |

|

| CO-400 — Déductions relatives aux ressources |

|

| CO-502 — Année courante — Choix concernant un dividende payé à même un compte de dividendes en capital |

|

| CO-502 — Année prochaine — Choix concernant un dividende payé à même un compte de dividendes en capital |

|

| CO-771 — Calcul de l’impôt sur le revenu d’une société |

|

| CO-771.2.1.2 — Revenus d’une société provenant d’une entreprise admissible qu’elle exploite au Canada |

|

| CO-771.2.1.AT — Plafond des affaires attribué à une société qui est un membre désigné d’une société de personnes |

|

| CO-771.1.3 — Entente entre sociétés associées relative au plafond des affaires et calcul de ce plafond |

|

| CO-771.1.3.AJ — Plafond des affaires ajusté |

|

| CO-771.1.3.AT — Plafond des affaires attribué à une société ayant un revenu de société déterminé |

|

| CO-771.R.3 — Répartition des affaires faites au Québec et ailleurs |

|

| CO-771.R.14 — Répartition des affaires faites au Québec et ailleurs par une société d'assurance |

|

| CO-771.CH — Choix concernant le critère relatif au nombre d’heures rémunérées des employés aux fins du calcul de la DPE |

|

| GrilleCO771 — Déduction accordée aux petites entreprises, calcul des heures rémunérées normalisées |

|

| CO-786 — Déduction pour ristournes |

|

| GrilleQC16 — CO786 Grille de calcul de la déduction pour ristournes |

|

| CO-1012 — Demande par une société d’un report rétrospectif de perte |

|

| CO1012PerteRep — Grille CO1012 pour le report rétrospectif d’une perte au Québec |

|

| COZ-1027.P — Paiement de l’impôt sur le revenu, de la taxe sur le capital, des droits d’immatriculation ou de la taxe compensatoire d’une société |

|

| CO-1027.VE — Versements effectués et solde payé par une société |

|

| CO1027AcomptesProvisionnels — Calcul des acomptes provisionnels des sociétés |

|

| CO1027PaiementsAcomptesProvisionnels — Grille de calcul des paiements des acomptes provisionnels du Québec |

|

| CO-1029.8.33.6 — Crédit d’impôt pour stage en milieu de travail |

|

| CO-1029.8.33.13 — Crédit d’impôt relatif à la déclaration des pourboires |

|

| CO-1029.8.33.CS — Crédit d’impôt relatif à des personnes ayant des contraintes sévères à l’emploi (PME) |

|

| CO-1029.8.33.TE Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience (PME) |

|

| CO-1029.8.33.TF — Entente concernant le crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience (PME) |

|

| CO-1029.8.35 — Crédit d’impôt pour les productions cinématographiques québécoises |

|

| CO-1029.8.36.5 — Crédit d’impôt pour la réalisation d’une activité de design à l’externe |

|

| CO-1029.8.36.7 — Crédit d’impôt pour la réalisation d’une activité de design à l’interne |

|

| CO-1029.8.36.DA — Crédit d’impôt pour le développement des affaires électroniques |

|

| CO-1029.8.36.DC — Choix concernant le crédit d’impôt pour le développement des affaires électroniques |

|

| CO-1029.8.36.EM — Crédit d’impôt relatif aux ressources |

|

| CO-1029.8.36.FO — Crédit d’impôt pour formation d'un travailleur à l'emploi d'une PME |

|

| CO-1029.8.36.ID — Entente concernant le plafond cumulatif lié au crédit d’impôt pour investissement |

|

| CO-1029.8.36.II — Crédit d’impôt pour investissement et innovation |

|

| CO-1029.8.36.IK — Entente concernant le plafond cumulatif lié au crédit d’impôt pour investissement et innovation |

|

| CO-1029.8.36.IN — Crédit d’impôt pour investissement |

|

| CO-1029.8.36.PS — Crédit d’impôt pour soutien à la presse d’information écrite |

|

| CO-1029,8.36.SM — Crédit d'impôt pour la production de spectacles |

|

| CO-1029.8.36.TM — Crédit d’impôt pour des titres multimédias |

|

| CO-1136 — Calcul du capital versé |

|

| CO-1136.CS — Capital versé devant servir au calcul de l’impôt de certaines sociétés |

|

| GrilleCO1136Déduction — Déduction du capital versé |

|

| CO-1137.A — Déduction de 1 million de dollars |

|

| CO-1137.E — Entente relative à la déduction de 1 million de dollars |

|

| CO-1138.1 — Entente et choix relatifs à la déduction accordée aux sociétés agricoles ou de pêche |

|

| CO-1140 — Calcul du capital versé d'une institution financière |

|

| CO-1140.A — Capital versé devant être utilisé à d'autres fins que le calcul de la taxe sur le capital |

|

| CO-1159.2 — Taxe compensatoire des institutions financières |

|

| CO-1167 — Société d'assurance – Calcul des primes payables, des primes taxables et de la taxe sur le capital relative à l'assurance maritime |

|

| CO-1175.4 — Société d'assurance vie – calcul de la taxe sur le capital |

|

| COZ-1179 — Déclaration concernant les opérations forestières |

|

| FM-220.3 — Remboursement d'impôts fonciers accordé aux producteurs forestiers |

|

| RD-222 — Déduction des dépenses engagées pour la recherche scientifique et le développement expérimental |

|

| RD-1029.7 — Crédit d’impôt relatif aux salaires |

|

| RD-1029.7.8 — Entente concernant la limite de dépenses entre sociétés associées (pour le RD-1029.7) |

|

| RD-1029.7.8 — Entente concernant la limite de dépenses entre sociétés associées (pour le RD-1029.8.6) |

|

| RD-1029.8.6 — Crédit d’impôt pour la recherche universitaire ou la recherche effectuée par un centre de recherche public ou par un consortium de recherche |

|

| TP-21.4.39 — Déclaration relative aux cryptoactifs |

|

| TP-130.EN — Entente relative au plafond de passation en charges immediate |

|

| TP-997.1 — Déclaration de renseignements des entités exonérées d’impôt |

|

| TP-1086.R.23.12 — Frais engagés pour réaliser des travaux sur un immeuble |

|

| CO17Déductions — Détails de déductions diverses |

|

| CO17Nonremboursable — Détails des crédits non remboursables divers |

|

| CO17GrilleEnligne — Grille CO-17 de production en ligne |

|

| CO17Remboursable — Détails de crédits d'impôt remboursables divers |

|

| CO17ImpôtSpécial — Détails des crédits spéciaux à payer ou montants radiés |

|

| QC1Repas — QC1 Repas |

|

| COR-17.U — Données de la déclaration de revenus des sociétés |

|

| COR-17.W — Sommaire des champs à saisir |

|

| COR-17. X — Sommaire des champs à saisir |

|

| COR-17.Y — Sommaire des champs à saisir |

|

| COR-17.Z — Sommaire des champs à saisir |

|

| IN417 — Renseignements pour l’utilisateur d’un logiciel de production de formulaires relatifs à l’impôt des sociétés |

|

| FORMULAIRES ET GRILLES DE CALCUL AT1 DE l’ALBERTA |

| AT1 — Déclaration de revenus des sociétés de l’Alberta |

|

| AT1Exempt — Exemption de l’obligation de production en Alberta |

|

| AT1RSI — Renseignements de la déclaration et des annexes |

|

| AlbertaInstalments — Grille de calcul des acomptes provisionnels de l’Alberta |

|

| AT1NetFileDeclaration — Déclaration AT1 Net File |

|

| AT1NetFileWS — Grille de calcul AT1 Net File |

|

| AS1 — Déduction accordée aux petites entreprises de l’Alberta |

|

| AS2 — Facteur d’allocation de revenus de l’Alberta |

|

| AS3 — Autres déductions et crédits d’impôt de l’Alberta |

|

| AS4 — Crédit d’impôt de revenu de placements étrangers de l’Alberta |

|

| AS8 — Crédit d’impôt de l’Alberta pour contributions politiques |

|

| AS9 — Crédit d’impôt de l’Alberta pour la RS&DE |

|

| AS9Project — Liste des projets de RS&DE réclamés en Alberta |

|

| AS9Step — AA9 Calcul en deux étapes pour la RS&DE |

|

| AS9Supplemental — Crédit d’impôt supplémentaire de l’Alberta pour la RS&DE |

|

| AS10 — Demande de report rétrospectif d’une perte de l’Alberta |

|

| AS10LossCB — Grille de calcul pour le report rétrospectif d’une perte de l’Alberta |

|

| AS12 — Conciliation des revenus et des pertes de l’Alberta |

|

| AS13 — Déduction pour amortissement (DPA) |

|

| AS13SommaireActifs — Sommaire des actifs |

|

| AS15 — Déductions relatives aux ressources de l’Alberta |

|

| AS16 — Dépenses de recherche scientifique de l’Alberta |

|

| AS17 — Provisions de l’Alberta |

|

| AS18 — Dispositions de biens en immobilisation de l’Alberta |

|

| AS20 — Dons et déduction pour dons de l’Alberta |

|

| AS20WS — Grille de calcul pour Dons de l'Alberta |

|

| AS21 — Calcul de la perte de l’année courante et la continuité des pertes de l’Alberta |

|

| AS21WS — Grille de calcul de continuité d’une perte en Alberta |

|

| AS29 — Subvention d’innovation en emploi (SIE) de l’Alberta |

|

| AS29Project — AT4970 Liste des projets pour la subvention d’innovation en emploi (SIE) de l’Alberta |

|

| AS29Step — AA29 Calcul en deux étapes pour la Subvention d’innovation en emploi (SIE) |

|

| AT1S5 — Déduction d’impôt de l’Alberta au titre des redevances |

|

| AT1S6 — Crédit d’impôt de l’Alberta au titre des redevances |

|

| AT1S7 — Dégrèvement d’impôt de l’Alberta / renseignements supplémentaires sur les déductions |

|

| SOMMAIRES |

| T2 Sommaire — Sommaire de la déclaration T2 |

|

| SomComp5Ans — Sommaire comparatif 5 années |

|

| SomComp5Ans A1 — Sommaire comparatif 5 années pour l’annexe 1 |

|

| CO17Sommaire — Déclaration CO-17 |

|

| CO17SPSommaire — Sommaire CO17-SP |

|

| SomComp5Ans CO17 — Sommaire comparatif 5 années CO17 |

|

| SomComp5Ans CO17SP — Sommaire comparatif 5 années CO17-SP |

|

| Préremplir la T2 (PRD) — Préremplir la T2 de Représenter un client |

|

| Mémos — Sommaire des mémos |

|

| Rubans — Sommaire des rubans |

|

| FluxTravaux — Sommaire du flux des travaux |

|

| MODÈLES ET CORRESPONDANCE |

| LettreM — Lettre de mission |

|

| LettreC — Lettre client |

|

| FactureC — Facture client |

|

| CourrielMission — Courriel d’accompagnement de la lettre de mission |

|

| CourrielSignatureElectronique — Courriel d’accompagnement pour une signature électronique |

|

| CourrielCopieClient — Courriel d’accompagnement copie client |

|

| CourrielT183 — Courriel d’accompagnement T183 |

|

| CourrielAutEntr — Courriel pour autoriser un représentant (entreprise) |

|

| CourrielCO1000 — Courriel d’accompagnement CO-1000 |

|

| CourrielAT4930 — Courriel d’accompagnement AT4930 |

|

| ReçuTIDST2 — Accusé de réception de la TIDS |

|

| ReçuAutReprEntrT2 — Accusé de réception du AutReprEntr |

|

| ReçuAutReprEntrAnnuleT2 - Accusé de réception du AutReprEntrAnnule |

|

| ReçuJoindreUnDocument — Accusé de réception de Joindre un document |

|

| ReçuCO17 — Accusé de réception de la CO-17 |

|

| ReçuAT1 — Accusé de réception AT1 Net File |

|

| ReçuImpôtNet — MR-69 Reçu client |

|

| ReçuT1013 — Accusé de réception du T106 |

|

| ReçuT106SGDBE — Reçu T106 Soumettre des documents électroniques du SGDBE |

|

| ReçuT1134SGDBE — Reçu T1134 Soumettre des documents électroniques du SGDBE |

|

| ReçuT1134 — Accusé de réception du T1134 |

|

| ReçuT1135 — Accusé de réception du T1135 |

|

| ReçuT1135SGDBE — Reçu T1135 Soumettre des documents électroniques du SGDBE |

|

| ReçuAGRI — Accusé de réception du AGRI |

|

| ÉtiquetteA — Étiquette Avery (2 3/8 x 1") |

|

| Notes — Notes reliées à cette déclaration |

|

| SIGNATURES ÉLECTRONIQUES (TaxFolder et DocuSign®) |

| AutReprEntr (page de signature) |

|

| AutReprEntrAnnule (page de signature) |

|

| MR-69 — Autorisation relative à la communication de renseignements ou procuration |

|

| AT4930 — Formulaire de consentement de l'Alberta |

|

| T183CORP — Déclaration de renseignements des sociétés pour la transmission électronique |

|

| CO-1000.TE — Transmission par Internet de la déclaration de revenus des sociétés (Québec) |

|

| AT1 – Alberta Corporate Income Tax Return |

|

| T106 — Déclaration de renseignements sur les opérations avec lien de dépendance effectuées avec des non-résidents |

|

| T1134 — Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées |

|

| T1135 — Bilan de vérification du revenu étranger |

|

| T2054 — Choix concernant un dividende en capital selon le paragraphe 83(2) |

|

| CO-1029.836.DA – Crédit d'impôt pour le développement des affaires électroniques |

|

| LettreM — Lettre de mission |

|